2023年下半期(7月~12月)、プレジデントオンラインで反響の大きかった記事ベスト5をお届けします。家計・節約部門の第3位は――。(初公開日:2023年11月30日)

会社員にとって年末調整は年に一度の節税チャンスだが、申告漏れがあると大損することもある。Money&You代表取締役でマネーコンサルタントの頼藤太希さんは「とくに4つの控除の申告忘れが多く、年収1000万円の場合で37万円の税金を払いすぎになる可能性がある」という――。

年末調整とは、正しい所得税額を計算するための仕組み

年末が近づくと、会社員などの給与所得者は年末調整の時期です。12月の給料が毎年多くてうれしいという方は多いでしょうが、なぜ多いのか、理由は知っていますか?

年末調整とは、1年間に支払うべき正しい所得税の金額を計算して、過不足する金額を調整することです。

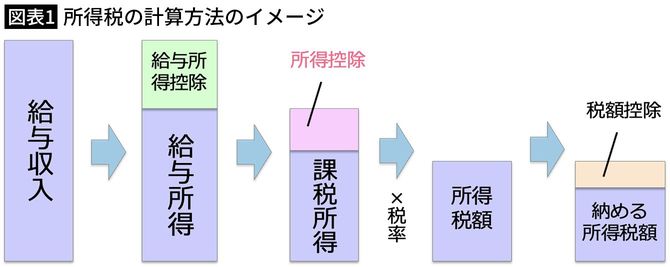

実は毎月支払っている所得税は概算の金額であり、正確な金額ではありません。所得税の正しい金額は、税込み年収からさまざまな控除(差し引くこと)をして計算される所得税額を基にして決まります。具体的には、次のとおりです。

①給与年収から必要経費にあたる「給与所得控除」を引き、給与所得を計算する

②給与所得から個人の事情にあわせて「所得控除」を引き、課税所得を計算する

③課税所得の金額に応じた所得税率(5%~45%)をかけ、税率に対応する控除額を引き、所得税額を計算する

※所得税額から直接税額を差し引く「税額控除」もあります(住宅ローン控除など)。

給与所得控除は、会社員・公務員に一律で認められている「みなし経費」であり、収入の金額によって決められています。例えば、年収600万円であれば、給与所得控除は600万円×20%+44万円=164万円です。年収1000万円であれば、給与所得控除は上限の195万円です。