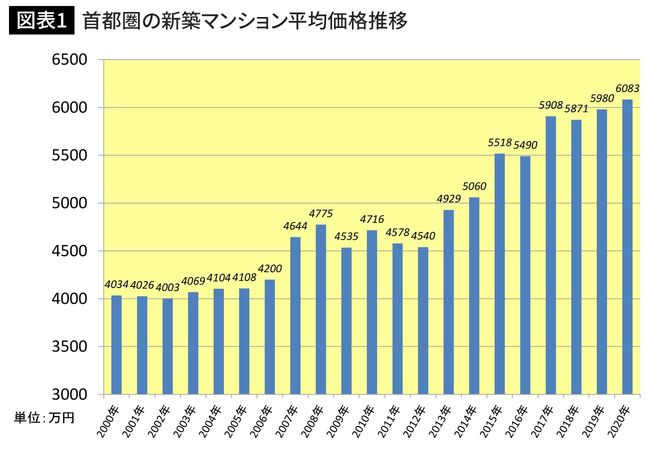

首都圏の新築マンション平均価格は6000万円

新築、中古を問わず、首都圏の住宅価格が高い。高すぎる。

筆者はファイナンシャルプランナー(FP)として、20年以上マネー相談を受けており、中でも30代のマイホーム購入相談の機会は多い。5~6年前くらいから首都圏の住宅価格が高騰し、共働きであったとしても、高収入カップルでない限り、新築物件には手が出ない状況となっている。

図表1は、「首都圏(東京、神奈川、埼玉、千葉)の新築マンションの平均価格推移」である。2000年代前半は、4000万円くらいだったのが、その後、4000万円台後半、5000万円台、昨年はついに6000万円にまで高騰している。

5000万~6000万円の新築物件は手が出ないと、中古物件を探し始めるカップルは少なくないが、ここまで新築の価格が高騰すると、中古も引きずられて上昇している。仮に同じエリアで1000万円程度安い物件が見つかったとしても、中古物件なら発生する仲介手数料やリフォーム費用などを考慮すると、総額予算は1000万円も下がらず、割安感はない。

住宅購入のリスク度は「ローンの金額」で決まる

「東京オリンピックの後には、住宅価格は下がる」という意見もあるが、それはその時になってみないとわからないこと。下がったとしても、2000年代前半の頃のように「4000万円で買える」ほどは下がらないだろう。

では、これからマイホーム購入を考えている30代は、買い急いだほうがいいのか。答えはNO。マイホームの買い時は、物件価格や金利水準など「外的要因」を考慮するのも重要だが、それ以上に自己資金の額や家族構成など「内的要因」が整っているかがもっと大切と言える。

実は住宅購入のリスク度は、物件価格の高さではなく、住宅ローンの金額が身の丈に合っているかどうかで決まる。6000万円の物件でも、ローンが2000万~3000万円であれば、共働きならばなんとか返していけるだろう。

しかし、若い世代は多額の自己資金を用意できる人は少なく、住宅ローンに頼る金額が多い。借入額が増えるほど、購入リスクが高くなるのだ。