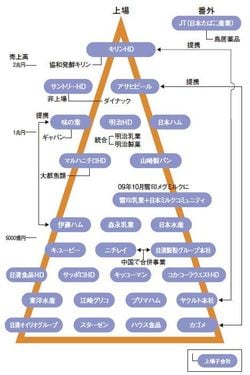

2008年12月期に売上高2兆円を突破したキリンHDがトップを走り、1兆円台半ばでサントリーHDとアサヒビールが競り合い、味の素と日本ハムが1兆円企業を実現していたところに、明治乳業と明治製菓の経営統合(明治HD)でさらにもう1社、1兆円企業が誕生した。

図を拡大

業界別再編戦国マップ

業界別再編戦国マップ

マルハグループとニチロの統合会社であるマルハニチロHD、不二家や東ハトを傘下に収めてきた山崎製パンの2社が、1兆円台を目指す。売上高1兆円を軽く突破しながら不祥事で会社解体の危機を招き、そこから復活してきた雪印乳業も、一度は手放した牛乳事業の日本ミルクコミュニティと経営統合し復活にかける。

7兆円に迫る売上高のJT(日本たばこ産業)も、冷凍食品の加ト吉を傘下に収めるなど、食品事業を4000億円台にまで育成してきた。

ここから先は有料会員限定です。

登録すると今すぐ全文と関連記事が読めます。

(最初の7日間無料・無料期間内はいつでも解約可)

プレジデントオンライン有料会員の4つの特典

- 広告最小化で快適な閲覧

- 雑誌『プレジデント』が最新号から読み放題

- ビジネスに役立つ学びの動画が見放題

- 会員限定オンラインイベント

(ライヴ・アート=図版作成)