※本稿は、今福啓之『投資信託業界歴30年の父親が娘とその夫に伝える 資産形成の本音の話』(星海社新書)の一部を再編集したものです。

投資に「複利効果」を持ち込んではいけない

投資って宗教みたいなところがある、って話を前にしたじゃない。

元本保証じゃなく、結局は運に左右されるという意味では何かを信じるみたいな部分は大事だという話。でも、自分で理解できないことを信じようとする必要はない。

例えば「投資には『複利』の力が重要です。複利はアインシュタインが人類最大の発明と言ったくらい重要なことです」みたいな話がある。

何だかカッコいいけど、意味わかるだろうか。そもそも「複利」なんて知らないよね? うん、無理しないでいいから。今は高校で投資を学ぶようになったらしいから常識になるんだろうけど、君たちは知らなくて当たり前だ。

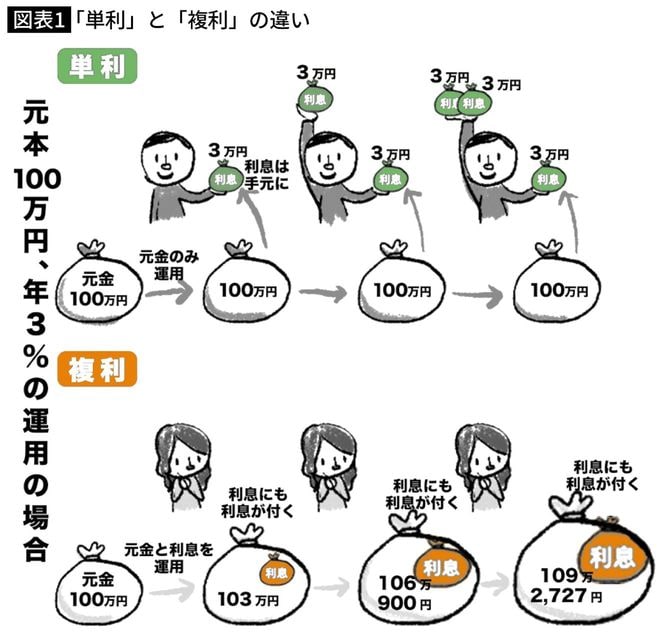

こういうこと。1年目に出た利息を放っておかずに、元本に加えて2年目も運用すると雪だるま式に増えるよ。長期になればなるほど恐ろしいほどの差になるよ――。はい、これが複利の一般的な説明です。

ただしここには重要な前提が2つあって、まず「利息」が固定。例えば年利3%なら、100万円預ければ1年後に3万円付きますってことと、もうひとつは毎年あるいは毎期、その利息はずっと受け取れるということ。

そう、つまり「複利」って基本、預貯金における利息の取り扱い方法の話なんだよね。銀行に定期預金を預けに行ったら「どちらにしますか?」と聞かれる類の話なわけ。

2つの前提が当てはまらない

一方、僕らがずっと話してきた投資には、この2つの前提がまったく当てはまらないよね。というか真逆だ。定期的で固定の現金が出てくるものではないし、1年などに区切って考えてみたところで、プラスの年もあればマイナスの年もある。

だから投資に「複利の力がスゴイ」などといった話を持ち込んではいけない。

でも投資教育的なコンテンツには「複利の力を活かすために長期投資を!」と書いてあったり、ネット上では「何年くらいから複利効果が効いてくるのでしょうか?」みたいな質問を見かけたりする。

最近では「NISAで複利効果を期待するには早めに上限まで埋めた方がいいんですよね?」みたいな話題も目にする。うん、それぞれ色んな点で修正が必要だ。