家計破綻の最大の原因は医療費ではなかった。では、何か?

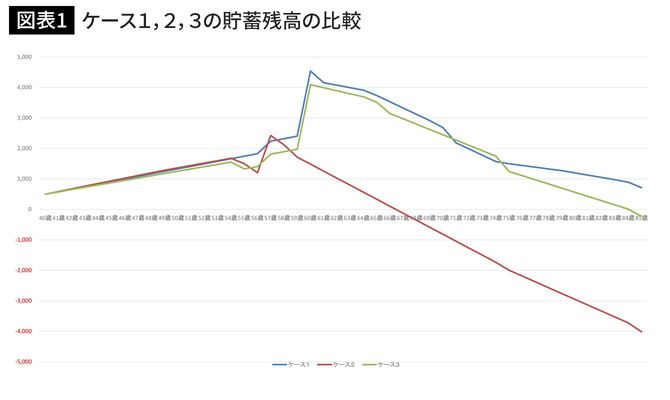

以上の3つのケースを改めて比較してみよう。

85歳で亡くなった時の貯蓄残高は以下の通りだ。

【ケース1】+711万円

【ケース2】-4017万円

【ケース3】-228万円

まず、【ケース1】(ほぼ健康体)と【ケース2】(現役時代から病気がち)を比較してみると、その差は誰が見ても歴然としている(図表1)。

しかし【ケース2】がここまで収支が悪化したのは、医療費の増加だけが原因ではない。たしかに、高血圧のような慢性疾患は、家計にボディーブローのようにじわじわと打撃を与え、脳卒中も降圧薬の服用や定期的な通院が一生続く。

ただ、医療費に関しては、公的保険が適用になれば、かなり負担が軽減されるはずだ。それ以上に大きいのは、病気によって、就労が阻害されたり、収入が減少したりすることである。

【ケース2】の場合、55歳で脳卒中発症後に収入が2割減少した上、早期リタイアを余儀なくされている。健康であれば、65歳の公的年金受給まで継続して働いて収入を得るはずだったのに、それもできない。そして、頼みの綱の公的年金は繰り上げ受給によって、本来の額よりも減額されたことが一生尾を引いた。

その上、75歳時の脳血管性認知症の発症である。認知症といえば、「アルツハイマー型認知症」が最も多く、すぐに思い浮かぶかもしれない。それに次いで多いのが脳血管性認知症で、認知症の20~30%を占める。おもに、脳梗塞や脳出血・くも膜下出血などの脳の血管の病気によって引き起こされ、男性に多い。

「こんなに次々と病気を発症すれば、そんなに長生きできないだろう」と思われるかもしれないが、医療の進歩はすさまじく、ある意味、患者にとっては酷なものだ。この事例のように、低位安定の状態で平均寿命まで長生きすることも決して珍しくない。

【ケース2】は医療費・介護費がかかったのに加え、57歳で早期退職し、年金の繰り上げ支給したため、実入りが【ケース1】より低かった。そのため結果的に、「+711万円」と「-4017万円」という5000万円近い差が生まれてしまった。