借入金返済の負担が企業体力を枯渇させる

資金繰り支援策によって大きく膨れ上がった金融機関借入金は、融資である以上、最終的には元本・利子を含めて返済を行う必要がある。実質無利子・無担保融資と言えども、据え置き期間を過ぎれば返済を求められるし、利子も発生する。問題は大きく膨れ上がった債務を返済するだけの企業体力を持っていない企業が、特に中小企業には多く存在する可能性があることである。

企業が日々の活動の中で借入金を返済するためには、営業活動で稼いだ資金を返済に回す必要がある。企業の稼ぐ力をEBITDAと呼び、一般には営業利益+減価償却費で計算される。EBITDAを使えば、借入金をどの程度の期間で返済可能かがわかる。それが短ければ短いほど企業体力がある。

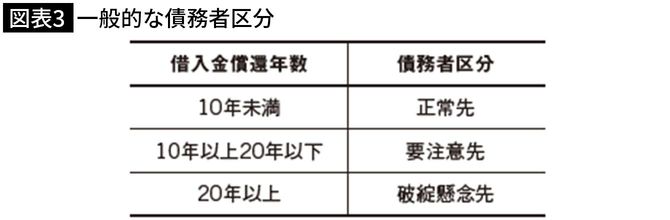

一般に金融機関は、営業活動で企業が稼いだ資金を使って借入金を何年で返済可能かを債務償還年数と呼んでおり、その償還年数が一定程度を上回った場合には、その企業の債務者区分を、要注意先または破綻懸念先として取り扱う。

破綻懸念先とは、現時点で経営破綻の状況にはないが、経営難の状態にあり、今後、経営破綻に陥る可能性が大きいと認められる債務者のことを言い、企業として存続が難しい局面にあることを示している。

経営者の高齢化で事業継続はさらに困難に

ただし、実際の金融機関の企業への対応に際しては、必ずしもこのような機械的な区分で対応を変えることはなく、その他全般の経営状況を見ながら支援などを行っているが、いずれにしても借入金の負担が企業体力から見て非常に重いことを表している。

一般に、借入金の償還年数で図表3のような債務者区分に分かれるとされており、償還年数が20年を超すと債務返済が困難な危険水準と言える。

また、日本では経営者の高齢化も進んでいる。帝国データバンクが全国94万社を対象に社長の年齢を調べたところ、21年1月時点で平均年齢は60.1歳と60歳を超えている。また、後継者不足に悩む企業が65%に達すると言われており、経営者の年齢を勘案しても長期に渡る借入金返済は実質的に不可能と言えよう。

企業持続性の崖に直面するコロナ対人4業種以上の問題意識から、「NRIコロナ対策プロジェクト」では、財務データを用いた企業の債務償還期間の状況を分析し、20年10月に公表した。

この分析では、特に「コロナ対人4業種」企業の債務の返済能力に注目し、新型コロナウイルスの影響が長期化した場合、新型コロナの影響が収束したとしてその後もそれらの企業が事業継続可能かについて、資金繰り融資で膨れ上がる債務をEBITDAでどの程度の期間で償還可能か、その年数を推計することで判断した。