中小企業はちょっとしたパニックに

もし仮にインボイス番号が違った場合、それはうっかりミスなのか、はたまた偽造だったのか、1件1件確認し、発行元に修正依頼を出したり、再発行を依頼するなどの対応が必要です。

この作業はかなり大変ですし、前述の通り、会社の中で一体誰が行うのか、責任の所在が問題になります。

各部署の現場の人間がするのか、経理がするのか、経理代行会社がするのか、税理士がしなきゃいけないのか。それを決めるだけでも、ちょっとしたパニックになりそうです。

じゃあどうすればいいのでしょうか。結論としては、それぞれの社内で規定を作るしかないのではと思います。

つまり、インボイスの全件チェックは無理でも、例えば1万円以上とか、5000円以上の取引はチェックしましょうなどと線引きをするとか、対応を決めておくことになると思われます。

年間売上1億円超の会社は全件チェックが必要

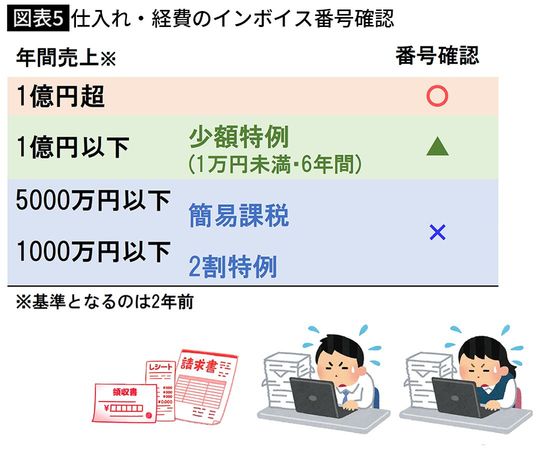

年間売上が1億円超の会社は、原則すべての仕入れや経費について、インボイス番号をチェックする必要があります。

年間売上が1億円以下の場合、「少額特例」があります。1万円未満の取引についてはインボイスは不要で、帳簿だけでOKというものです。つまり、これまでの経理と一緒でいいということです。

なので、この場合、1万円未満の取引についてはインボイス番号のチェック作業は不要です。

ただ、これは6年間の期間限定ですので、7年目からは、1円の取引であっても、全てインボイス番号のチェック作業が必要です。

年間売上が5000万円以下の場合、簡易課税という制度があります。この場合、そもそも売上の何%という形で消費税額が決まるので、仕入れや経費のインボイスは不要です。

さらに年間売上が1000万円以下の事業者については「2割特例」というものも使えます。

この場合も同様に仕入れ・経費のインボイスは不要です。