変動金利型で本当に怖いのは「完済できない」リスク

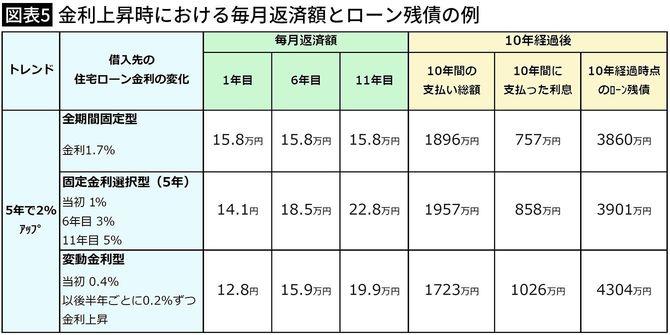

ここまでの試算結果を、図表5にまとめた。表の左側(緑色部分)は毎月返済額の推移で、契約した当初は適用金利が低いためにお得に見えた「固定金利選択型」や「変動金利型」の毎日返済額は、金利が上昇すると「全期間固定型」よりもアップしたことがわかる。

表の右側(黄色部分)には10年経過後の状況を載せた。今回の試算で10年間に支払った毎月返済額の総額は、「変動金利型」が一番少なく約1723万円で済んでいる。その一方で、支払った利息は1026万円と、「変動金利型」がダントツで多い結果になった。利息負担に関して言えば、金利の変動がないという設定のイメージ(図表1)では35年間の合計で約359万円だったが、5年で2%アップするという設定での試算では、わずか10年間で約1026万円にまで膨らんだ。「変動金利型」での利息負担額は、完済するまでわからない。

そして、特に注目したいのはローン残債の欄だ。これほどたくさんの利息を負担しても、「変動金利型」は「全期間固定型」より400万円超も多いローン残債となっている。想定より多いローン残債は、より多くの利息負担を生み、元金が減りにくいという悪循環スパイラルをつくり出す。

わずか10年ほどの試算でこれほどの影響が出るのだから、返済期間全体で見れば言わずもがなだ。たとえ、求められた毎月返済額をきちんと払って完済予定日を迎えたとしても、金利上昇によっては、完済予定日にローン残債が残る危険性が「変動金利型」にはある。

「変動金利型」を選んでいい人の条件

では、完済予定日に残ったローン残債はどうなるのだろうか。基本的には待ったなしの位置づけで、返済期間の延長はない。金融機関と相談して分割で支払えることもあるが、何らかのお金を用意できなければ、「家」を失うことは避けられないだろう。

では、退職金などでローン残債を完済できる場合はどうだろう。それができれば、確かに、「家」は残る。だが、老後資金の一部として見込んでいた退職金を、想定外の住宅ローンの完済に充ててしまうことは、遅かれ早かれ老後破綻の危険性を高めると言わざるを得ない。

もちろん、今後もずっと金利が上がらない日が続く可能性はある。だが、逆に言えば、返済期間中に金利が上がらないという保証は全くない。

すでに「変動金利型」で借りている人は、金利が本格的に上がって歯止めが利かなくなってからでは、対応が間に合わないかもしれない。いつでも繰り上げ返済できるように備えたり、住宅ローンの借り換えを検討できるよう、今からでも少しずつ貯蓄を増やすことに努めてほしい。

また、これから住宅ローンを検討するという場合は、「変動金利型」は貯蓄や家計にゆとりがある人にこそお勧めしたい。同じ「変動金利型」で組む場合でも、ミックスプランを利用して「変動金利型」のリスクをコントロールしたり、元金均等返済が選べる金融機関を利用したり、「5年ルール」や「1.25倍ルール」を組み込んでいない「変動金利型」を扱う金融機関を利用するなど、リスクを理解した上で自身に合うプランニングを検討してほしい。