「税務調査に入られやすい」のは、どのような会社か

税務調査には、2種類あります。ひとつは「強制調査」で、これは裁判所の令状を得た国税局査察部(いわゆる「マルサ」)による調査のことで、不正や脱税の疑いがあり、刑事事件として立件することを目的としています。

もうひとつは「任意調査」。こちらが一般的な「税務調査」で、脱税をしているから来るのではなく、定期的なチェックとして実施されます。「任意」ではありますが、調査官には法的な質問検査権があり、正当な理由なく資料の開示や質問への回答を拒むことはできません。

ただし、無理やり調査に来るわけではありません。任意調査の場合、税務署からの事前連絡が顧問税理士または社長に入り、調査日程の擦り合わせを行います。例えば、わたしの事務所に来た連絡の例では、8月中旬に連絡が来て「9月中旬〜10月を予定していますが、いかがでしょう」と聞かれます。準備の時間が与えられますし、日程調整も可能です。

この任意調査のターゲットは無作為かというと、ある程度の前提があります。まず、「個人よりは法人」がターゲットになります。事業規模が大きいため、調査の手間をかけて得られる成果も大きいからです。次いで、「赤字よりは黒字の会社」です。赤字決算では修正申告すべき事案があっても、やはり追加徴収できる税金は少なく優先度が下がります。ただし、絶対の基準ではありません。

そのほか、以下のような状況の会社には、税務調査が入る可能性が高いと考えられます。

❶最近、売上が急拡大した

税務調査官は、会社の3期分の損益計算書をチェックし、業績変動の激しい会社をターゲットに選ぶ傾向にあります。

❷利益率の変動が激しい(増収減益など)

業績の動きのなかでも、特に増収減益は適正な経費の計上について確認する目的で狙われやすい傾向にあります。

❸業績好調で繰越欠損を使い切った

過去に赤字が出ている場合、中小企業では最長10年間、赤字を繰り越すことができます(繰越欠損)。繰越欠損を使い切った途端に税務調査が来たというのはよく聞く話です。

❹長年、税務調査が来ていない

税務調査は、3年〜5年に1回が一般的といわれています。しかし、黒字経営でも10年以上税務調査がない会社は、わたしのクライアントにも存在します。そのような企業を、税務署では「長期未接触」と分類しており、次のターゲットになる可能性は十分にありえます。

確実な対策というわけではありませんが、ターゲットにならないために大事なことは、信頼性を高めることです。調査官も無駄骨を折りたくないので、信頼できそうな会社の調査は後回しにしたいものなのです。

例えば、法人税の確定申告では「法人事業概況説明書」を提出すると思います。その裏面の一番下に、「当期の営業成績の概要」というフリースペースがあります。これを書いている企業はほとんどないのですが、今期の経営状況について隠さず伝えていくことで、信頼性のある会社として見てもらいやすくなります。

税務調査では、どのような資料をチェックするのか

税務調査では、直近で決算を迎えた年度から3期分の資料を対象に、あなたの事業所に調査官が出向いて調査を行います。電子帳簿保存法に対応していない事業所では、以下のすべてを書面で用意する必要があります。

・総勘定元帳・仕訳帳・振替伝票等・現金出納帳・補助簿等

❷過去3年間の領収書・請求書・納品書等

❸過去3年間の賃金台帳、源泉徴収簿等

❹決算関係書類(在庫管理表、消費税計算書等)

❺稟議書や株主総会議事録・取締役会議事録

税務調査では、調査官が総勘定元帳を見ながら、不明な取引があれば、そのほかの資料を参照していく作業を黙々と行います。そこで調査官の質問や追加資料の要求に対し、顧問税理士がいれば立ち会って対応しますし、いなければ社長や経理の責任者が対応することになります。

税務調査で質問される基本事項

上記の帳簿類の確認中、またはその前後で、実際にどのようなことを調査官に聞かれるのかを以下にまとめました。あくまで基本事項ですので、これ以外のことを質問される可能性もあります。

❶事業内容

税務調査は朝の10時からスタートしますが、まずは1時間くらい、社長や顧問税理士に対して事業内容に関するヒアリングを行います。

製造業であれば、商品の受注から納品までの流れ、決済方法や請求、回収の流れなど、商流・物流に関するあらゆることを聞き、以降の調査における参考にします。

❷売上計上のタイミングと在庫の計算根拠

例えば製造業では、受注を受けても仕掛かりでまだ納品していなければ、そこにかかる経費は計上できません。小売でも、在庫が売れてはじめて売上原価として経費に計上することができます。決算日を過ぎても手元に商品があれば、経費の計上を取り消して棚卸資産として扱いますが、その経理が正しく行われているかを確認します。

❸仕入先との年間取引金額、社名や住所など

これは❷のついでに聞かれるのですが、「反面調査」を行うことが目的です。みなさんが支払った金額が、仕入先でも正しく売上に計上され、確定申告をしたかどうかをチェックするのです。その結果として、仕入先で脱税が見つかる場合もありますが、みなさんの会社に指摘が入るわけではありません。

❹社長の趣味・飲食代の内容・車の使用状況

社長がどういうことに関心を持ち、お金を使う傾向にあるかをヒアリングします。経費にプライベートのものを計上していないか調査するうえでの参考にするためです。

❺家族従業員や親族役員が本当に働いているか

名目だけで実態がない可能性を確認するため、質問や出勤簿の確認などを行います。

❻外注費の支払手数料、謎のコンサル料の内容

虚偽の外注費とコンサル費を経費に計上する脱税が多いため、確認が行われます。

・支払い先の社名や本店所在地は言えるか?

・本当は接待交際費や寄付金、給与ではないか?

・契約書はあるか?

・金額の算定根拠はどうなっているか?

・最終成果物(コンサルの提案資料など)はあるか?

・請求書はあるか?

・金銭の支払証拠はあるか? など

❼修繕費の内容

これは不動産賃貸業や製造業等に多い質問です。不動産の破損箇所を修理する場合は修繕費として経費に計上されますが、性能を高めるための改良は新たな資産の取得として、減価償却が必要になるからです。

❽事業取引上で交付された契約書などの確認

契約書に必要な収入印紙を貼っているかどうかの確認です。税務調査で調査対象とするのは国税です。ですから、国税である法人税、消費税、源泉所得税、そして印紙税をひと通りチェックします。国税ではない法人の住民税・事業税・市町村税は税務調査の対象外となります。

社長個人の通帳の提出を求められる場合もある

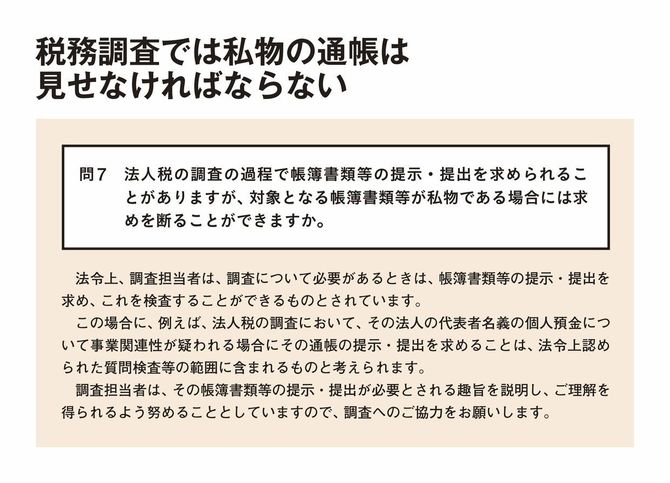

税務調査では、基本的に事業に関する書類を提示するのですが、場合によっては「社長個人の通帳を見せてほしい」と言われるケースがあります。私物であるはずの社長の通帳を求める権限が調査官にあるかというと、「ある」のです。

国税庁の「税務調査手続に関するFAQ」のなかにも、しっかり記載されています。

https://www.nta.go.jp/information/other/data/h24/nozeikankyo/ippan02.htm

私物であっても、事業関連性が認められる場合は提示を断ることができません。社長の通帳と事業の関連性があるとは、例えば、オフィス物件が社長の持ちもので会社から家賃を支払っていたり、社長・会社間の役員借入金や役員貸付金などがあったりする場合です。

ただし、調査官が社長の通帳を要求する場合、はっきりと脱税の確信を持っていることもあります。例えば、業務の一部の売上を会社ではなく自分の個人口座に入れていたり、取引先からのリベートを着服していたりするような、「売上除外」が疑われているケースです。

もっとも、国税庁は社長の通帳を見なくても、金融機関に対して法人の口座も社長個人の口座も照会を求めることができます。そのうえで、税務調査で確認に来る場合があることを覚えておきましょう。