※本稿は、頼藤太希監修『いちからわかる! FIRE入門 積立投資で目指す 早期リタイア術』(インプレス)の一部を加筆再編集したものです。

運用益がまるまる非課税の「つみたてNISA」で積立投資

投資においてのネックが税金です。投資で利益が出た場合、運用益に対して約20%が課税されます。つまり、100万円が120万円になっても運用益20万円に4万円が課税され、受取額は116万円となります。FIRE資産のように多額になると課税額も大きくなります。

そこでおすすめなのが、つみたてNISAなどの税制優遇制度を利用して投資すること。定められた範囲内であれば、投資で得た運用益が非課税(=税金がかからない)となるお得な制度です。

①投資対象は投資信託(一部のETF含む)に限定

②投資信託の運用益が非課税(通常の投資では20.315%の税金がかかる)

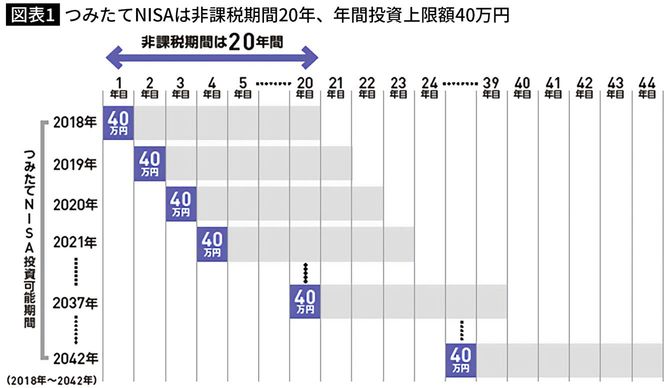

③非課税で保有できる期間は20年間、2042年まで毎年最大40万円の積立投資が可能(2020年度の制度改正で5年延長が決定した)

④つみたてNISAの対象となる投資信託は、長期的な資産形成を目指す、長期・積立・分散投資に適した商品となるよう

● 販売手数料が0円(ノーロード)で、信託報酬も低い商品

● 頻繁に分配金が支払われない商品など、法令上の条件が設けられている

⑤投資信託はいつでも、いくらでも売却できる

20年間非課税で投資できるが株式への投資は不可

つみたてNISAでは、2042年まで新規の投資が可能で、2018年から始めた場合の投資可能額は最大1000万円、2022年から始める場合は最大840万円になります。各年に投資した資産は、20年間非課税で運用できます。

また、つみたてNISAは、その名のとおり積立投資のみが対象で、投資対象は投資信託(一部のETF含む)に絞られています。株式への投資には利用できません。

さらに投資信託の中でも、金融庁の定めた条件をクリアした銘柄のみがラインナップされているのも特徴。低コストで長期的な運用に向いたインデックス型が揃っているので、初心者でも安心して積立投資を始められます。

しかも、積み立てた資産はいつでも自由に引き出すことが可能なため、FIRE用の資産としても使い勝手がよいのがポイントです。

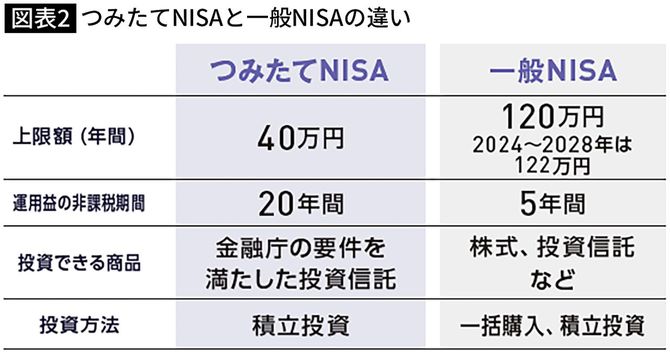

なお、つみたてNISAと一般NISAの違いは、図で説明しておきましょう(図表2)。

トータルの非課税額はつみたてNISAの方が多く、長期投資ではメリットが多くなります。ただし、株式投資や一括投資はできないので注意が必要です。