株価の暴落はいつ来るかわからない。資産のすべてを投資に回すのはNG。経済評論家の頼藤太希さんは「心の安定を保ちながらリターンを狙うなら『120の法則』で貯金と投資の最適バランスを考えてみるといい。とくに日本円を持つことは分散投資の側面からも効果が証明されている」という――。

【大原則】目的・時期に適した商品で貯める

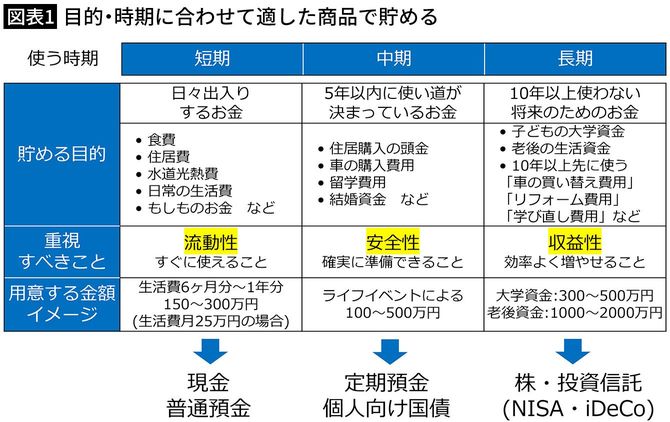

お金は、目的・時期に合わせて適した金融商品・制度で貯めることが重要です。時期は「短期」「中期」「長期」と3つに分けるのがベターです。

短期のお金は「日々出入りするお金」。日常生活費やもしもの場合に備えるお金です。これらは、すぐに引き出して使えることが重要なので、現預金で貯めます。

生活費6カ月分は現預金で必ず確保しましょう。急な病気やケガ、リストラなどが起こっても慌てずに済みます。もしもこうした万が一のときのお金もない状態で投資をしていたら、いざお金が必要になったというときに損失を抱えている資産でも売却せざるを得なくなります。なにより、キャッシュは心の安定を得るために必要なのです。

中期のお金は「5年以内に使い道が決まっているお金」。たとえば、住居購入の頭金、車の購入費用・買い替え費用、留学費用、結婚資金などがあります。お金を使うまでにやや時間がある分、少しでも増やしたいところですが、いざ使うときに元本割れして足りなくなってしまったら大変です。

よって、元本保証がありながら金利が高い、定期預金や個人向け国債が適しています。日本は現在、金利上昇局面を迎えています。金利上昇の恩恵を受けながら貯めるならば、半年ごとに利率が見直される10年変動国債がおすすめです。

長期のお金は「10年以上使わない将来のためのお金」です。子どもの大学資金や老後資金だけでなく、10年以上先に使うお金には車の買い替え費用、リフォーム費用、学び直し費用などがあります。

お金を使うまでに時間の余裕が十分にあるので、元本割れの可能性はあれど、増える可能性が高い株や投資信託を利用するのがベターです。インフレに対抗するためにも投資は不可欠です。その際、税制優遇のあるNISAとiDeCoを利用するのはマストでしょう。