税制優遇口座を優先しながら課税口座も使って投資する

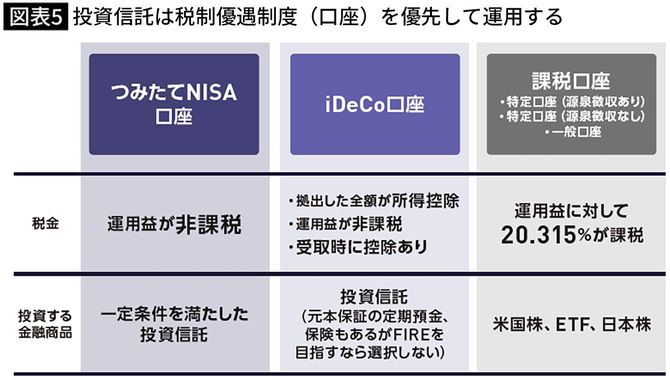

投資信託の積立投資では、まずはつみたてNISAやiDeCoを利用します。そして、それぞれの制度で非課税になる上限を超えてもまだ資金に余裕がある場合は、課税口座で投資を行いましょう。

課税口座とは、つみたてNISAやiDeCoのような税制優遇を受けられる口座とは違い、投資して得た運用益に20.315%が課税される、普通の証券口座のことです。

つみたてNISAは年末調整や確定申告が不要、iDeCoは必要です。課税口座の場合は口座開設時に「特定口座(源泉徴収あり)」を選ぶと確定申告が不要になります。

米国株、ETF、日本株といった金融商品も、課税口座を使って投資します。税金が引かれるといっても、銀行にお金を預けるよりずっと有利にお金を増やすことができます。FIREを目指すのであれば、課税口座も臆せず使っていきましょう。

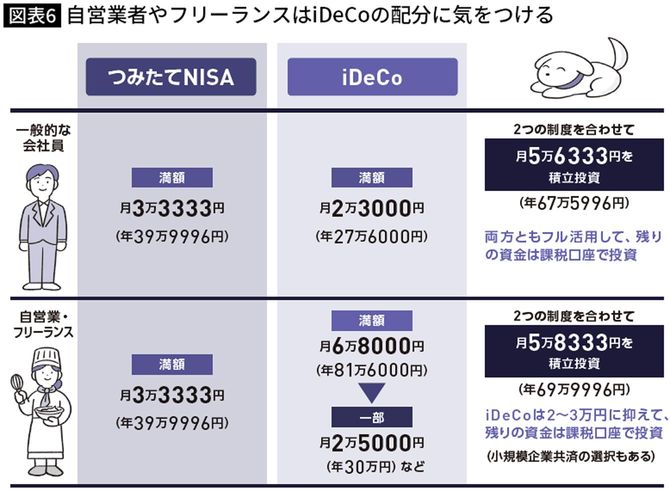

つみたてNISAとiDeCoは、併用してフル活用するのが基本ですが、自営業者やフリーランスの人だと、そうとも限りません。

たとえば、毎月の積立可能額が10万円程度なのに、つみたてNISAで3万3333円、iDeCoで限度額いっぱいの月6万8000円まで積み立てると、iDeCoの方のお金は60歳になるまで一切使えないことになります。

万が一のときやFIREに向けて流動資金を確保しておくために、たとえば、iDeCoへの積立は月2万〜3万円程度に抑え、残りは課税口座で運用するなど、iDeCoが60歳まで引き出せない点を考慮して投資プランを考えるとよいでしょう。

安易にiDeCoに入ってはいけない!

図表5でも紹介したとおり、iDeCoはつみたてNISAよりも高い節税効果が期待できる制度です。しかし、特にお金が少ないときに、安易にiDeCoに入ることはおすすめしません。

なぜなら、iDeCoの資産は60歳まで原則として引き出すことができないからです。確かに、「老後資金を確実に貯めるため」ととらえれば、メリットともいえます。しかし、何か他の用途でお金が必要になったとき、iDeCoの資産がいくらあったとしても、そのお金を引き出して使うことはできません。

また、iDeCoはどの金融機関でスタートしたとしても、口座開設時に2829円(税込)、運用中に毎月171円(税込)の手数料がかかります。そのうえ、金融機関によっては月数百円の口座管理手数料がかかることもあります。iDeCoの掛金は最低月5000円からですが、掛金額が少ないほど、掛金に占める手数料の割合が大きくなり、負担が増してしまうのです。

万が一毎月の掛金の支払いが厳しくなってしまった場合、掛金を停止することもできます。しかし、掛金を停止してもiDeCoの資産がある限り、信託銀行(事務委託先金融機関)に支払う毎月66円の手数料と、金融機関に支払う口座管理手数料(ある場合)はかかり続けます。

このように、安易にiDeCoを選んでしまうと、思わぬ損失を抱える可能性があるのです。

こうした事態に陥らないようにするために、もしもの時に備えて、最低でも生活費の6カ月の預貯金を貯めてから本格的な投資に取り組むようにしましょう。生活費の6カ月分の預貯金があれば、急な病気やケガ、あるいはリストラや会社の倒産といった不測の事態があったときにも対処できます。また、早期のFIREを優先するなら、60歳までお金を受け取ることができないiDeCoは後回し。まずはつみたてNISA+課税口座で投資を行いましょう。

つみたてNISAに加えて、iDeCoの利用を検討するのは、積立金額を増やせる場合です。iDeCoで60歳以降のお金を用意できれば、老後の大きな助けになるのは事実です。それに、iDeCoの掛金を積み立てることで、毎年所得税の還付が受けられ、翌年の住民税が安くなるからです。節税で浮いた金額も投資に回すことで、さらに資産を増やすことも期待できます。FIREを目指す人はぜひ活用したい制度に違いはありませんので、積立金額を増やせるのであれば上手に利用していきましょう。