「節税になるからお得」だと、ふるさと納税や各種控除を活用する人は多い。だが、家計再生コンサルタントでFPの横山光昭さんは「節税に捉われ過ぎると、かえって大きな“お得”を逃すこともある」と警鐘を鳴らす。世帯年収1000万円超の公務員夫婦の家庭の実例を基に解説してもらった――。

生命保険控除で節税しているつもりが保険料のムダづかいに

「自分たちがやっていることに穴がないか、“もっとこうしたら良い”という視点があれば、ぜひ教えてほしい」

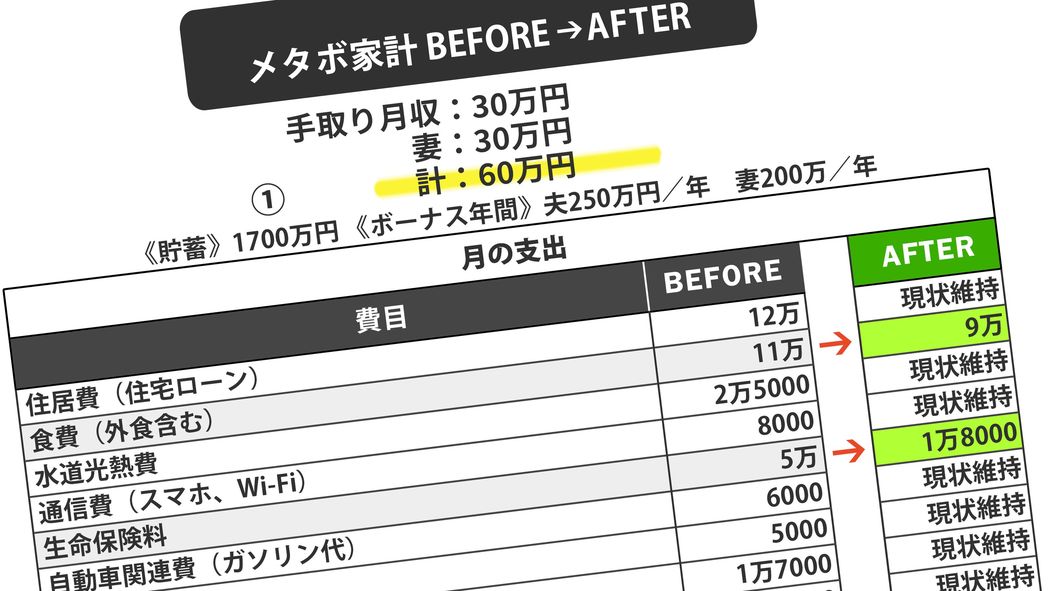

半年前に相談に来たのは、ともに40歳で地方公務員の勝俣タケルさん、クミコさん夫婦(仮名)。子供は小2の長男がいます。世帯月収は手取り60万円(年計450万円の賞与を含めれば世帯年収は1000万円超)で、毎月約13万8000円の黒字家計ですから、家計としては優秀といえるでしょう。貯蓄は1700万円という実績も、“真面目で手堅い公務員”の印象通り。

そんな勝俣家の家計方針は、「投資でリスクを取るくらいなら節税をできる限り利用したほうがよい」というもの。

「投資は絶対にやりたくない。だから、保険で増やす」という声はよく聞きますが、勝俣家の場合、投資の代わりにありとあらゆる控除を活用して「資産を守る」という戦略です。

例えば、家は「住宅ローン控除があるし、長い目でみたら資産になる持ち家が断然お得」だと考えて、神奈川県のベッドタウンに30年ローンでマンションを購入。保険は「控除があるから」と、生命保険も医療保険も個人年金保険もすべて加入しています。

ふるさと納税ではティッシュとトイレットペーパーなど日用品を返礼品にしては節約。家計の黒字分からiDeCoは2人で月計2万4000円を拠出して、しっかり所得控除をしています。自分たちができる「節税」は全てやっており、目下の目標は住宅ローン控除が終わる時までに貯金をためて住宅ローンを完済することだと話します。

一見、抜かりなく節税し、堅実に資産を増やしている勝俣家。ですが、ふたを開けてみると、残念な設計が散見されました。