元本確保型商品か投資信託か

最後に、iDeCoの運用商品は、大きく分けると元本確保型商品と投資信託の2つに分類されます。

元本確保型商品とはその名の通り、元本が確保されている運用商品のことで、定期預金や保険商品などがあります。投資信託についてはインデックスファンドやアクティブファンドなど、金融機関ごとにラインナップが異なります。新NISAと同じように長期運用が前提となるため、やはり米国株式や全世界株式のインデックスファンドが人気ですね。

そんなiDeCoには2つの税制メリットがあります。

(2)掛金が全額、所得控除になる

まず運用で得た利益の約20%は税金として納めなくてはいけませんが、iDeCoはNISA制度と同様で非課税となります。新NISAの非課税期間は無期限ですが、iDeCoも非課税期間には制限がありません。

仮に30歳からiDeCo口座で投資信託を購入して60歳まで保有した際、30年間は非課税で運用できるため、早く始めるほど非課税期間が長くなります。

掛金が全額所得控除になるという大メリット

さらにiDeCoは掛金が全額、所得控除になる大きなメリットがあります。控除とは一定の金額を差し引くことで、所得控除は個人の所得税や住民税を計算する際、その人の所得から一定額を差し引き、税金の負担を軽くすることを指します。少し細かいのですが、所得控除には基礎控除や配偶者控除、医療費控除など様々な種類があり、iDeCoの掛金は小規模企業共済等掛金控除に該当します。

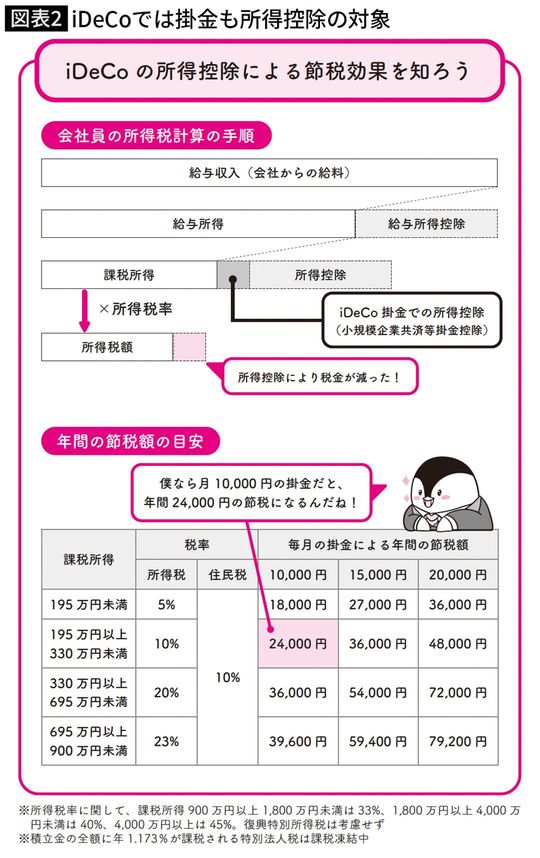

たとえば会社員がiDeCoを始めた場合、給与収入に対して所得税と住民税がどのように計算され、所得控除によっていくら節税になるかを見ていきましょう。(図表2)

まずは給与収入から、会社員の必要経費とも言われる給与所得控除が引かれて、給与所得が算出されます。次に給与所得から、iDeCoの小規模企業共済等掛金控除を含む様々な所得控除が引かれて、課税所得が算出されます。最後に課税所得に所得税率と住民税率がそれぞれ掛けられて、所得税と住民税が導き出されます。

ちなみに、所得税の税率は課税所得に応じて5~45%まで段階的に決まり、住民税の税率は原則、一律10%となります。

このあたりは少し複雑な計算になりますが、ようするにiDeCoの掛金で所得控除が増えれば課税所得は減って、所得税と住民税の負担を減らせるという認識でOKです。