「何でもローン」家計…月収の半分は返済に消える

「次男(17)が大学進学するので、再び教育ローンを借りるために家計を見直したい」

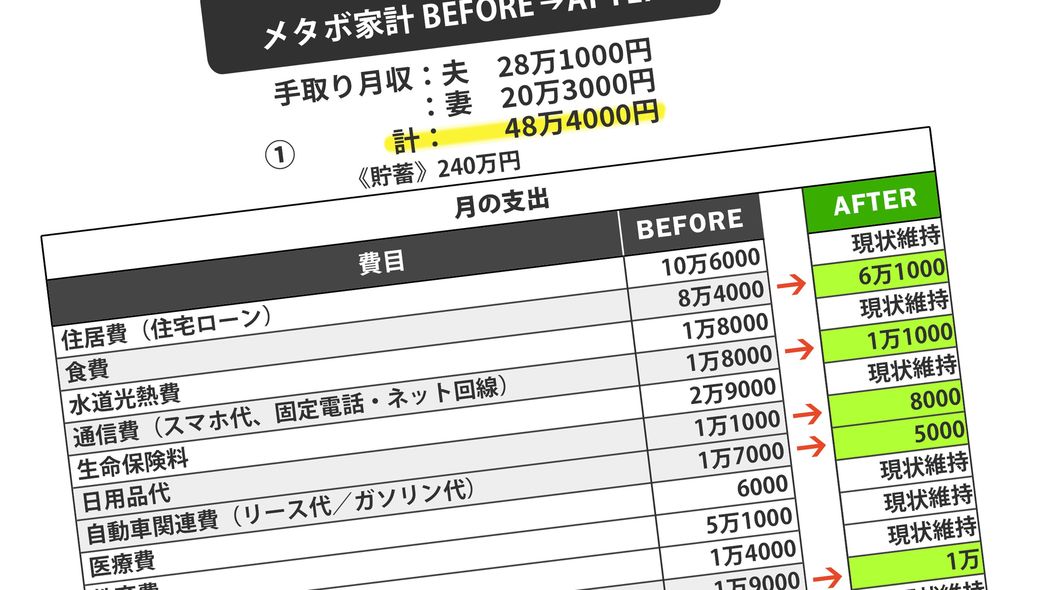

支出削減の目的で家計相談に来た会社員の後藤修司さん(49・仮名)。同じく正社員の妻・美幸さん(48・仮名)と長らく共働きを続けており、手取り世帯月収は48万円あるのですが、うまくお金をためることができていません。そのため、すでに社会人となった長男(24)の大学進学時に、教育ローンを利用しました。

今もその教育ローンを親が返済中ですが、次男(高校3年生)が大学進学するため、さらにローンを利用したいと考えているそうです。教育ローンよりも返済利率が低い「奨学金」の利用は検討しないのかと聞くと、「長男の時もそうだったが、社会に出る前に借金を背負わせるのはかわいそうだ」と考えており、教育費はなんとか親が捻出すべきだと強く思っているようです。

しかし、教育ローン額が増えると、当然、毎月の返済額も増えてしまいます。それに耐えうる家計状況なのか、夫婦の老後資金に影響はないのかも十分に検討していかなくてはなりません。

互いに忙しく、家計簿はつけていないということですが、「毎月赤字になっていると感じている」と妻が話します。収入を夫婦で合算して家計を管理していますが、全体的にメタボ支出となっているようです。赤字の額も、毎月4万円は超えているのではないか、とのこと。赤字はボーナスで補塡しているようです。

もう少し詳しく家計状況を聞いていくと、メタボ支出だけではなく、ローンを多用している家計であることがわかりました。

教育ローン(長男分・金融機関2つから借りた月5万1000円)だけでなく住宅ローン(月10万6000円)、さらにスマホは格安SIMを利用しているのに端末は分割払いで(月1万8000円)、自動車は諸費用もまとめて分割で支払えるリースの利用(月1万7000円)。さらにクレジットカードではリボルビング払いの利用もあります(月4万3000円)。なんでも分割で払って、いつまでも自分のものにならない買い物の仕方は、建設的と言えません。そして、この状況でさらに教育ローンを上乗せすることは、現実的ではないともいえます。

支出を改善するには、このローンの改善も必要となります。どこまで検討できるかわかりませんが、1つずつ、できそうなことを考えていきました。