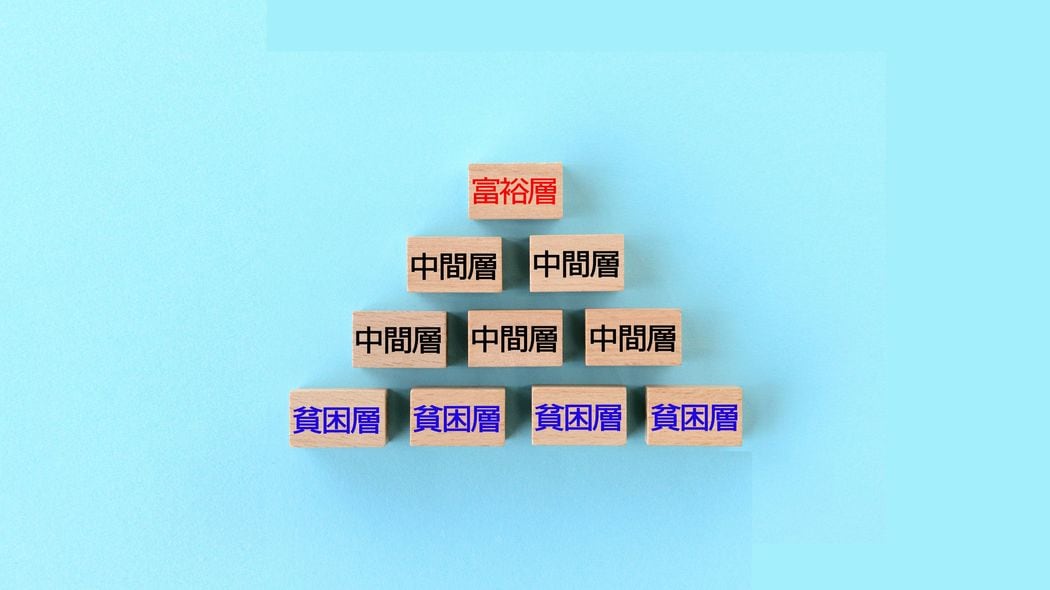

1億円以上持つ富裕層と“普通以下の人”との決定的な違い

筆者は、ファイナンシャル・プランナー(以下、FP)として、20年以上、個人客からの相談を受けている。ボランティア(無償)で行うケースもあるが、医療機関などでの無料相談(報酬は病院負担)も含め、基本は全て有料である。

個人での対応で、他にも執筆や講演などの案件を常に抱えているため、年間何百件などはこなせない。逆に、1件ずつ、じっくりアドバイスしたいほうなので、混み合っている時期は1カ月以上お待ちいただくこともある。

顧客の年代、性別、属性、相談内容などは、実にさまざまだ。

家計の見直し、保険の見直し、住宅購入や子どもの教育資金、資産運用、相続など、悩みはいろいろだ。コロナ禍以降は、オンラインでの相談も受け付けており、日本国内だけでなく海外からの相談も対応できるようになった。

ただ、有料相談は、やはり比較的余裕があるというか、ある程度年収が高く、資産も持つ“お金持ち”が多い。というより、こうした富裕層は、有料でFPに相談するメリットをよく理解しているからこそ、お金持ちになることができ、その後もそのポジションを維持できるのではないかと思っている。

今回のコラムでは、富裕層とそうでない人では、お金に対する姿勢や考え方にどのような違いがあるのか考察してみたい。

「富裕層」ってどれくらいの資産がある人のこと?

まずは、ここでの富裕層の定義を明確にしておこう。

野村総合研究所によると、富裕層とは、株式や投資信託など、保有資産から負債を引いた純金融資産が1億円以上の世帯と定義している。要するに、預貯金などが1億円あっても、タワマンを買って、住宅ローンを8000万円抱えているといった世帯は対象外というわけだ。

2017年のデータでは、純金融資産保有額1億円以上5億円未満の富裕層は118.3万世帯、5億円以上の超富裕層は8万5000世帯となっており、全世帯のわずか約2%しかいない。

1億円があれば、年利回り4%で運用した場合、年間400万円が入ってくる。おおむね平均的な給与所得者の1年分のサラリーが働かなくても懐に入ってくる計算だ。

ある一定規模の資産を持つ個人投資家に特化した金融サービスを提供するプライベートバンクでも、金融資産1億円以上がターゲットと言われている。

もちろん、純金融資産が5000万円以上1億円未満の準富裕層(322万2000世帯)や3000万円以上5000万円未満のアッパーマス層(720万3000世帯)のほうが多数派なので、ちょっとした“小金持ち”も対象にするプライベートバンキングサービスもある。

伝統的なプライベートバンクは、預かり資産の1%を管理料や手数料とするが、日本の場合、取引ごとに手数料や投資信託の信託報酬としていただく形が多い。預かり資産がそれほどでなくても、顧客の囲い込み策としてサービスを提供するメリットがあるのだろう。