「定率」は資産の減少を抑制できる

これとは反対に、「定率」で売る場合、基準価額が2万円のケースでは例えば60口を売って120万円を得ることになりますが、1万円のときは30口を売って30万円を得るにとどまります。このように、基準価額が高いときほど多くの口数を売り、基準価額が低いときは少ない口数を売ることになり、資産の減少が抑制されるということになります。これが定率で取り崩した場合です。

例えば、2000万円の資産を毎年6パーセントの「定率」で取り崩す設定をしたとしましょう。2000万円の6パーセントは120万円ですから、2000万円から120万円を受け取った残りは1880万円です。運用利回りを仮に3パーセントとして、残りを運用しておくと、1936万4000円となります。そしてこの6パーセントに当たる約116万円を受け取ると、1年後の残高は約1820万円となります。なお、手数料などはどれも考慮に入れていません。

最初に受け取る金額は120万円(月額10万円)でしたが、1年後は約116万円、2年後は約112万円というように、定率に設定すると当然ながら徐々に下がっていくことになります。

2000万円-(2000万円×6%受取)=1880万円

・1年後 1880万円+(1880万円×3%運用)=1936万4000円

1936万4000円-(1936万4000円×6%受取)=1820万2160円

・2年後 1820万2160円+(1820万2160円×3%運用)=1874万8225円

1874万8225円-(1874万8225円×6%受取)=1762万3331円

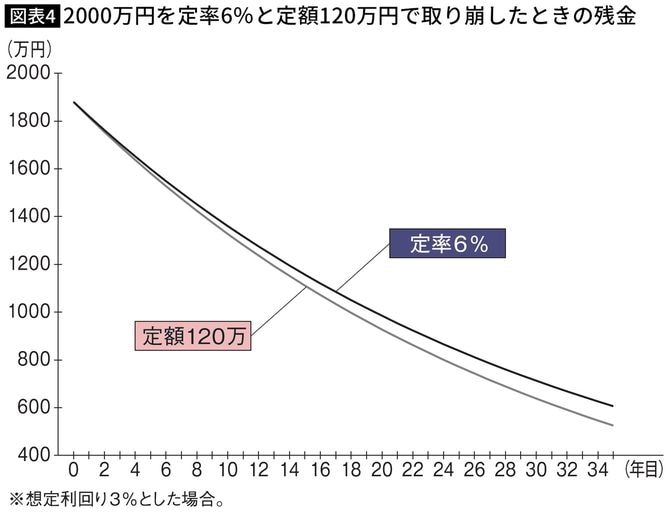

次は「定額」の場合です。年額120万円(月額10万円)の定額で取り崩したとしましょう。運用利回りは3パーセントのままです(図表4)。

2000万円-120万円受取=1880万円

・1年後 1880万円+(1880万円×3%運用)=1936万4000円

1936万4000円-120万円受取=1816万4000円

・2年後 1816万4000円+(1816万4000円×3%運用)=1870万8920円

1870万8920円-120万円受取=1750万8920円

定率では当然ながら受取額が逓減していくわけですが、わずか2年後の残高に11万円以上の差がついてしまいました。

資産価値を維持しながら取り崩すことも可能

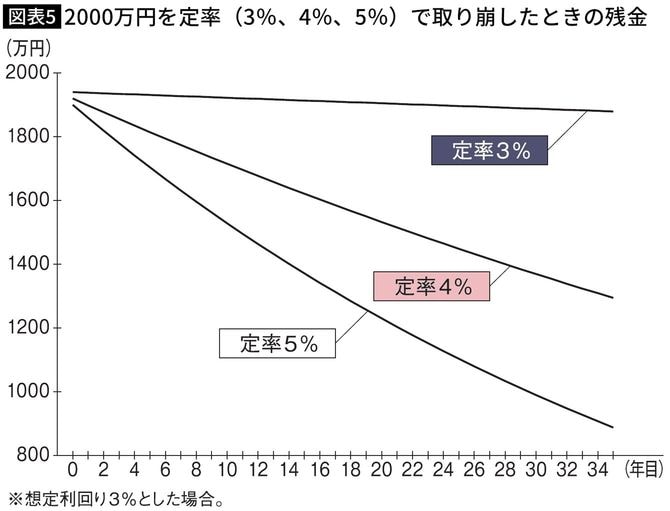

最後に、取り崩す率と運用利回りの数値を変えた「定率」で見てみましょう。

同じく2000万円の資産を毎年3パーセントの定率で取り崩す設定です。2000万円の3パーセント(60万円)を受け取った残りが1940万円となります。運用利回りを4パーセントとして残りを運用すると、2017万6000円。そしてこの3パーセントの約60万5000円を受け取ると、1年後の残高は約1957万円となります。

2000万円-(2000万円×3%受取)=1940万円

・1年後 1940万円+(1940万円×4%運用)=2017万6000円

2017万6000円-(2017万6000円×3%受取)=1957万720円

・2年後 1957万720円+(1957万720円×4%運用)=2035万3549円

2035万3549円-(2035万3549円×3%受取)=1974万2943円

以上のように、運用利回りよりも低い率で取り崩しができれば、運用収益が増え、資産価値を維持することができます。参考までに、定率3パターン(3〜5パーセント)で取り崩した場合(運用利回りを3パーセントとして)のイメージを図表5にしました。

実際に取り崩しをするに当たっては、つみたて投資による資産だけでなく、預金などの安全資産も含めて考えた方がいいでしょう。