新NISAの出口戦略は十人十色

まず、「お金」について見ていきます。

新NISA(少額投資非課税制度)がスタートし、資産形成に対する意識は高まっていますが、お金は自分の望む暮らしを実現するための手段です。望み通りに使えるように準備しておかなくては本末転倒。私は、自分が最期を迎える時までの「暮らしとお金のシミュレーション」を時系列に沿って作成することをお勧めしています。

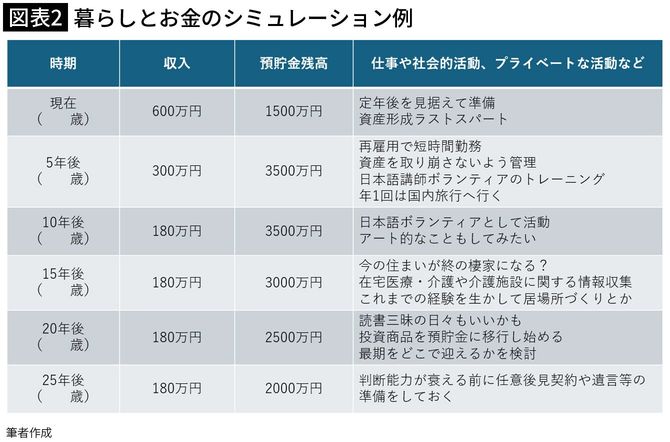

シミュレーションにあたっては、現在から将来に向けて、時系列で金融資産の残高と行動計画を具体的に整理してください(図表2)。

自分がやりたいと思っていたことや、これまでの人生でやり残したことにリベンジするなど、まずは時系列に関係なく、「やりたいことリスト」をランダムに書き出してみます。そして、それぞれの「やりたいこと」にかかる(かけたい)時間やお金を見積もり、時系列の行動計画に織り込んでいきます。

以前だと、金融資産といえば預貯金という人が多かったのですが、今後は新NISAなど複数の投資商品を保有する人が増えてくると思われます。とくに、新NISAでは非課税保有期間が無期限となったので、出口戦略は一人ひとり異なってきます。

認知症になったら本人でも売却できない

「この株式は自分の代では使わず、相続させる」と決めているのであればともかく、老後の生活費や医療、介護の費用に充てようと思っている人は、そのままでは使うことができません。どこかのタイミングで売却して預貯金に移動させる必要があります。

暮らしとお金のシミュレーションには、投資商品の売却も織り込む必要があります。しかし、売却は本人の判断能力があることが前提です。金融機関では、認知症などで判断能力を失った人の取引が制限されます。投資商品どころか、年金振込口座や生活費の出し入れに使う口座にもアクセスすることができなくなります。そうなったときにも、自分のお金を自分のために使えるような準備をしておかなくてはなりません。

〈準備ゼロで「親が認知症になる」と絶望的…家族が資産を守るために入っておくべき「頭の保険」とは〉でも述べましたが、判断能力のあるうちに、自分が認知症になったときに自分に代わってやってほしいことを、信頼できる人に託して契約する方法があります。