運用で増やすなら新NISAの活用も

前述は、企業型DCで60歳から65歳まで5年間運用し、600万円から800万円へ増える前提で計算しているので、65歳で同時に受け取った方が、税金を多く払ったとしても手取り合計は増えています。しかし、運用で増えるかどうかは不確実性がありますし、税負担が大きくなってしまう可能性がある点には注意です。

もっとも、運用を継続して増やすことを目的とするならば、企業型DCの運用に固執せず、新NISAの活用を考えたいところです。60歳で企業型DCを受け取った場合は、そのお金を新NISAに回していくことで、無駄な税金(上記例だと約80万円)を支払わずに企業型DCでの運用に近い金額まで増やせる期待があります。新NISAであれば、受け取り期限もなく、一生涯非課税で運用でき、受け取り時に課税もありません。

定年が65歳である方は、60歳で企業型DCの受け取り手続きをするのを忘れないでおきましょう。

以前「順番を間違えると数十万円の損『退職金とiDeCo』手取りを最大化する受け取り方はどれか」の記事で、退職金とiDeCoの受け取り方を解説しています。

iDeCoを企業型DCに置き換えてお読みいただいても差し支えないので、お時間があればご一読ください。

大金を手にすると無駄遣いしてしまうなら、年金受け取りもアリ!

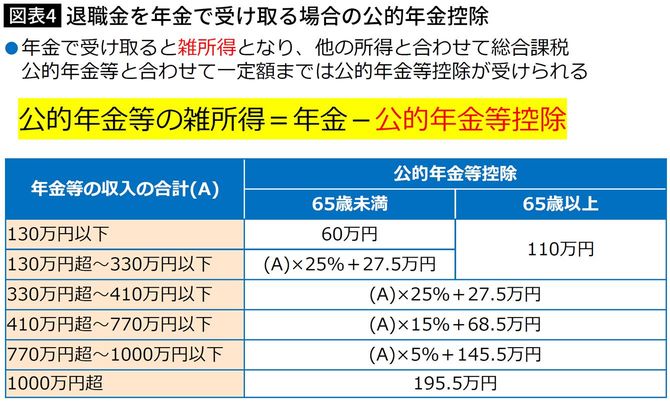

DBや企業型DCは年金形式で受け取ることもできます。年金で受け取る場合は「雑所得」という所得になります。雑所得は、他の所得と合わせての総合課税。雑所得に所定の税率をかけ、控除額を差し引くことで、所得税や住民税の金額を算出します。

年金で受け取る場合は一時金受け取りと異なり、社会保険料の負担も発生します。再雇用・再就職せず、国民健康保険に加入する場合には、雑所得も含めた所得で保険料を計算することになります。なお、60歳以降も再雇用・再就職で働く場合は、勤務先の社会保険に加入しますので保険料が増えることはありません。

手取りが最も多くなる受け取り方は、一時金受け取りです。

理由は、分離課税であること、退職所得控除があること、2分の1課税があること、社会保険料の支払いがないことからです。

ただ、「一度に大金を手にすると無駄遣いしてしまいそう」ならば年金受け取りもアリです。一定額ずつ振り込まれるので、生活費に充てやすく、無駄遣いもしにくくなります。

世の中には、知っているか、知らないかで受け取るお金に差がついてしまうことが多々あります。今回の情報がお役に立てれば幸いです。