ドル建てで考えれば

先の80年代前半と比べると、NYダウは40倍近く上がっている反面、日経平均株価は4倍程度です。これはこの国のこの間の成長力の弱さを反映しているとも言えます。

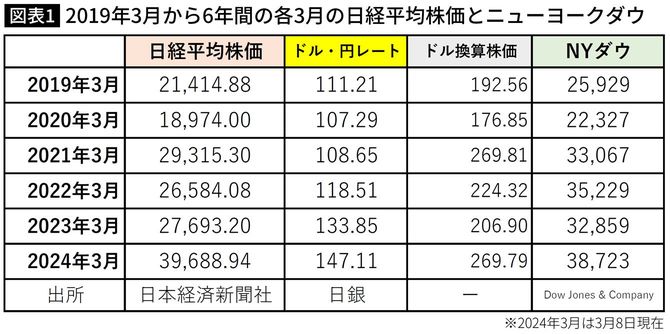

また、日経平均株価をドル換算したものを見ると、違った局面が見えます。図表1は、2019年3月から6年間の各3月の日経平均株価とニューヨークダウを表したものです(2024年は3月8日)。2019年3月はコロナ前、2020年3月はちょうどコロナの蔓延が急速に始まりだした頃です。

まず、円ベースの日経平均株価を単純に見てみると、現状(3月8日)の3万9688円は19年3月の2万1418円に比べて、1.85倍となっています。コロナが始まった20年3月の1万8974円と比べると2.09倍です。

一方、同時期のNYダウを同様に比べるとそれぞれ1.49倍と1.73倍で、円ベースでの日経平均株価の上昇率のほうが高いことが分かります。

さらに、日経平均株価をその時々のドル・円レートで換算すると、図表1のようになりますが、上と同様に、ドルで換算したその上昇具合を見ると、対2019年3月では1.40倍、対2020年3月では1.53倍となり、NYダウの上昇率を下回っているのが分かります。

ドル・円レートが現状、147円程度ですが、それから見ても、外国人投資家からはそれほどの上昇とは言えず、割安感があると言えます。

また、現在の株価を指標面から考えると、PER(株価収益率:株価が一株当たり純利益の何倍か)では16.8倍程度です。コロナ期でも14倍程度でしたから少し水準が上がったという程度です。バブルの最盛期は60倍程度まで上がりました。それらから考えるとそれほどの過熱感はないと考えられます。

年初来急ピッチで株価が上がっているので、多少の調整がある可能性があります。3月11日の東京株式市場はほぼ全面安の展開で一時、前週末終値比で1100円超下落しました(終値は868円45銭安の3万8820円49銭)。

今後は、PERで1倍程度下がるとすると、日経平均で2400円程度の調整はあるかもしれません。もし、2倍程度の下げがあるとすれば、その倍程度の動きとなりますが、バブルではないと私は考えているので当面の暴落は考えにくいと思います。

日本の短期金利がこの先、日銀のマイナス金利解除で少し上がり、逆に米金利はインフレ圧力の弱まりから下がることを考えても、90年代に見られたような暴落は当面はないと思われます。

また、日経平均の高値を支えている企業の多くは、海外で活躍する企業で、日本経済の状況だけでは株価を判断するのが難しくなっていることにも注意が必要です。