現役時代に「リタイア後40年間」の準備を

「老後破綻」というと何かおどろおどろしく、別世界の話のように感じてしまう人が多いのではないでしょうか。しかし、リタイア後の生活が40年を超えることも珍しくない時代です。「こんなはずじゃなかった」という生活を余儀なくされることも、個々の人生にとっては十分「老後破綻」といえる事態です。

そして、そのような事態は決して特殊な事情が引き起こすものではなく、ありふれた出来事が引き金になることが多いのです。

40年間の準備をしなくてはならないのですから、リタイアの直前で「しまった」と気付いても、打てる手は限られてしまいます。できるだけ早い時期から準備することが大切です。

とはいえ、どのライフステージにいる人も「遅すぎる」と悲観する必要はありません。気づいた時点で課題を洗い出し、対応策を練ることは十分に可能です。ライフステージごとの「落とし穴」と「やっておくべきこと」をお伝えしたいと思います。

年金世代は絶対に資産を取り崩すことになる

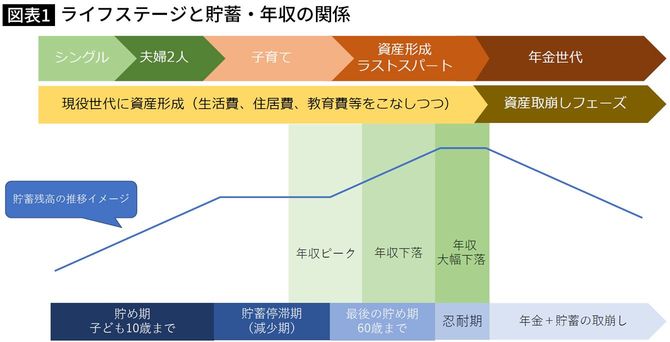

まずはライフステージとお金の関係を俯瞰するところから始めましょう(図表1)。

ライフステージは大きく「シングル」「夫婦2人」「子育て」「資産形成ラストスパート」「年金世代」の5期に分かれます。一生独身の人もいれば、子どもを持たない人もいますので、必ずしもこの通りに分かれるわけではありませんが、共通するのは、働いて収入を得る現役世代に資産形成をし、年金世代にはその資産を取り崩しつつ暮らしていくことです。

シングルと夫婦2人の時期は経済的自由度が高い分、ついつい貯蓄が後回しになりがちです。結婚するかもしれないし、しないかもしれない、子どもが生まれるかもしれないし、生まれないかもしれない、そのような状態では貯蓄へのモチベーションが上がらないのも無理はありません。

しかし、特に出産の時期が後ろにズレるほど、最後の貯め期が短いか、もしくは訪れないという結果になりかねません。将来は不確実ですから、将来の自分への仕送りのつもりで機械的に積み立てをスタートさせましょう。