労働分配は低下株主分配は2倍!

企業が生み出した付加価値は、株主、債権者などの資本家、経営者、労働者に分配される。

どう分配するかの明確な基準はないが、教科書的には、「株主はステークホルダー(企業の利害関係者)のなかで最後に収益の分配を受ける立場にある」、ということになっている。しかし現実には最初に株主に分配するための収益ありきで、労働者などへの分配は収益を確保したあとに行われていると思わざるをえない。

図を拡大

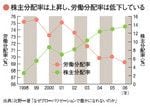

株主分配率は上昇し、労働分配率は低下している

株主分配率は上昇し、労働分配率は低下している

図は株主分配率と労働分配率の推移を表したものである。2006年度の株主分配率は13.6%。過去30年間の平均は6%であり、その倍以上の水準となっている。一方で労働分配率は69.2%と、過去30年間の平均71.6%を下回った水準にとどまっているのだ。

ここから先は有料会員限定です。

登録すると今すぐ全文と関連記事が読めます。

(最初の7日間無料・無料期間内はいつでも解約可)

プレジデントオンライン有料会員の4つの特典

- 広告最小化で快適な閲覧

- 雑誌『プレジデント』が最新号から読み放題

- ビジネスに役立つ学びの動画が見放題

- 会員限定オンラインイベント

(構成=高橋晴美 撮影=坂本道浩)