2月5日月曜、ダウ平均株価が過去最大の下落をした理由

2018年2月5日月曜日、ニューヨーク株式市場のダウ平均株価が大幅に下落、1175ドル安というリーマンショックを超える過去最大の下落幅を記録した。翌6日の日経平均株価は一時1200円以上下げ、香港株や上海株が急落するなど、パニック売りが連鎖して世界同時株安の様相を呈した。その後も反発と急落を繰り返す不安定な相場が続いている。

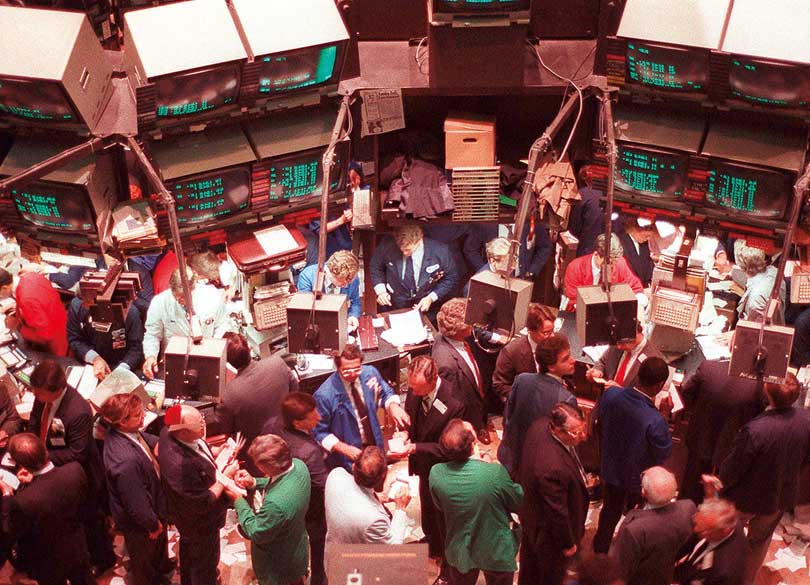

アメリカの景気は拡大基調で、企業業績も良好だ。ファンダメンタルズから米国株の急落を示唆する特異点は読み取れない。しかし株価は暴落した。かつてのブラックマンデーがそうだったように。

今から30年ほど前の1987年10月11日、私はニューヨーク・タイムズ紙に「東京のバブルが崩壊すればNYの株式市場が暴落する」という内容の記事を寄稿した。この記事が約1週間後の10月19日に起きたブラックマンデーの引き金を引いたと騒がれたのだが、私が言いたかったのは「金融経済と実体経済の乖離」である。

ここから先は有料会員限定です。

登録すると今すぐ全文と関連記事が読めます。

(最初の7日間無料・無料期間内はいつでも解約可)

プレジデントオンライン有料会員の4つの特典

- 広告最小化で快適な閲覧

- 雑誌『プレジデント』が最新号から読み放題

- ビジネスに役立つ学びの動画が見放題

- 会員限定オンラインイベント