つみたて枠の金額を大きくするほど時間がかかる

そして、年間で可能な投資額も、つみたて枠で120万円、成長枠で240万円と決まっているため、最短で埋めようとすると、

[つみたて枠600万円+成長枠1200万円]

【つみたて枠】600÷120=5年

【成長枠】1200÷240=5年

[つみたて枠900万円+成長枠900万円]

【つみたて枠】900÷120=7.5年

【成長枠】900÷240=3.75年

[つみたて枠1800万円+成長枠0万円]

【つみたて枠】1800÷120=15年

【成長枠】0÷240=0年

となり、つみたて枠の金額が大きくなればなるほど時間がかかる計算となります。そのため、もしこのNISAの枠を最短で埋めたい場合は、「つみたて枠600万円+成長枠1200万円」を選ぶことになります。

そして、どれだけ時間をかけてもよければ、投資信託は月100円から購入できるため、一生をかけて埋めていくこともできます。

また、それぞれ購入できる商品は、つみたて枠がNISAの対象となっている一定の投資信託のみなのに対して、成長枠であればつみたて枠で選べる商品はもちろん、それ以外の投資信託や個別株、ETFも買うことが可能です。

そのため、1200万円という上限はあるものの、成長枠のほうが自由度は高いと言えますね。

毎月の積立額の算出方法

このように、新NISAには「つみたて枠」と「成長枠」の2つが用意されているわけですが、資金はどのように割り振っていけばいいのか、迷う方も多いですよね。

結論から言うと、余剰資金のうち、現在あるもの→成長枠、今後発生するもの→つみたて枠、で割り振りましょう。「現在あるまとまった余剰資金」と「今後発生するであろう余剰資金」の2つを、

・今後発生するであろう余剰資金……つみたて枠

というふうに充てていきます。

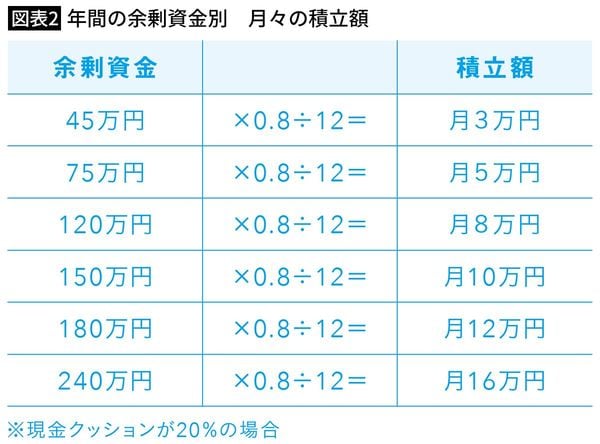

まず「今後発生するであろう余剰資金」ですが、こちらは毎月の収入から余った分なので、その性質上、つみたて枠に向いていますよね。この余剰資金から、実際にいくらを積立に回すかというと、「現金クッション(リスクヘッジとしての現金)を20%以上確保した上で、残った分」です。もし年間の余剰資金が45万円だった場合、まずその20%の9万円を現金クッションとして引き、残りの36万円を積立に充てます。そのため、月の積立額は3万円となります。

ただし、このやり方をずっと続けていくと、NISAの時価と現金クッション分の比率は乖離していきます。なぜかというと、現金と違って株式は毎年平均5%成長するからですね。

通常、投資の増減に合わせて現金クッションの金額も調整して常に割合を一定にしておくのが理想ですが、今回のNISAに関しては上限までは早く埋めてしまったほうが有利なので、そのまま積み立て続けてOKです。

なお、この現金クッションは暴落時にのみ使います。

現金クッションは生活用口座と分けて管理

また、この現金クッション分は生活防衛資金や使う予定のある資金とは完全に分けて管理するようにしましょう。

おすすめは、証券口座か提携の銀行口座(SBI証券の場合は住信SBI銀行、楽天証券の場合は楽天銀行)を作って、そちらに入金する方法です。