クレジットカードの「家族カード」は本会員である所有者と、その家族が利用できます。利用明細をネット上で見られるように設定しておけば、いつどの店でいくら使ったかが分かるシステムになっています。

他方、「家計簿アプリ」は、スマートフォンで家計簿を入力し、家計管理できるアプリ。クレジットカード会社や銀行などの金融機関と連携することで、銀行の入出金履歴やクレジットカードの利用履歴がひと目で分かるものもあれば、レシートをスマホで撮影すれば購入商品の内容や金額などが自動入力されるものもあります。

近年、30、40代の共働き世帯から相談を受けていると、こうしたツールを使ってしっかり家計管理しようとする方が増えているように思います。

ただ、うまく使いこなせば最強の管理ツールになる一方で、使い方によっては浪費を招いてしまうことも。今回は、残念ながら逆効果になってしまったケースをご紹介します。

家族カードと家計簿アプリは万能ではない

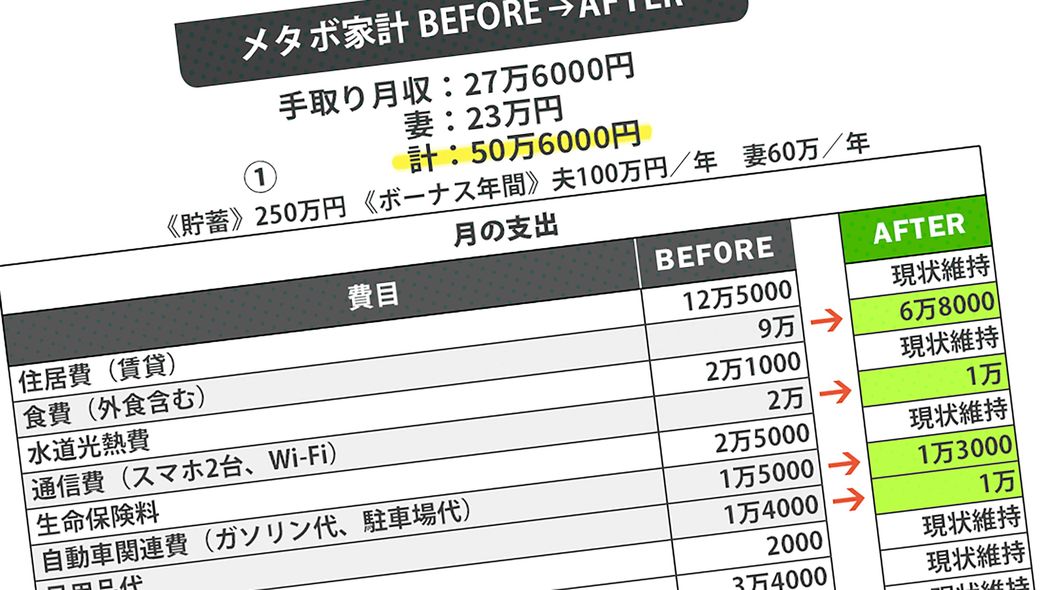

半年前に夫婦で相談に来た上山タケルさん(仮名・39歳会社員)、ミチコさん(仮名・37歳会社員)は、埼玉県都市部の賃貸物件に、長女(10歳)、長男(8歳)と4人で暮らしています。夫婦の世帯月収は手取りで約50万円ですが、毎月3万5000円ほどしか残らず、貯金残高は250万円程度。

私共は、貯金は「手取り月収の17%」が理想と考えていますが、上山家の場合、1割にも達していません。手取り月収が50万円程度なら月8万5000円、現状でシミュレーションすると教育費も貯めたいなら10万円を貯金に充てないと先行きは厳しい。

妻のミチコさんは危機感を持っていました。

「このままでは教育費も老後資金も不足する。そもそもなぜ手取り月50万円なのに、3万円台しか残せないのか。家計簿アプリで支出を管理しているのに……」とこぼします。

上山さん夫婦は、ミチコさんの提案で、家計管理はデジタル化しています。共働きで忙しくて時間がないため、夫婦でクレジットカードを利用し、お小遣いから出す支出ではない個人の支出も全て家計用の家族カード(クレジットカード)で決済。その家族カードは家計簿アプリとも連携させています。「アプリで収入と支出が分かれば家計管理はできているようなもの。細かい誤差があっても、なんとなく管理できていればOK」と、数年前からこの形を取っていたと言います。

しかし、「家計管理している=資産形成が順調」というわけではありません。実際、毎月の黒字は収入の1割にも満たないのですから。果たして、何が問題だったのか。