スーツ代や腕時計代は基本的にアウト

【平岡】僕も担当の税理士さんから、「経費のストーリーが大切」と言われていて、例えば「沖縄で会合費5000円」だけだと「旅行に行って個人的に食べたんやろ」ってなるけど、「沖縄に出張に行って、その時、○○社長と打ち合わせで食べました。飛行機代はこれで、その時にプレゼンした資料のコピー代が、この那覇市のローソンのレシートです」……みたいなストーリー。このストーリーをわかってもらえるよう、いつもメモをして提出しています。

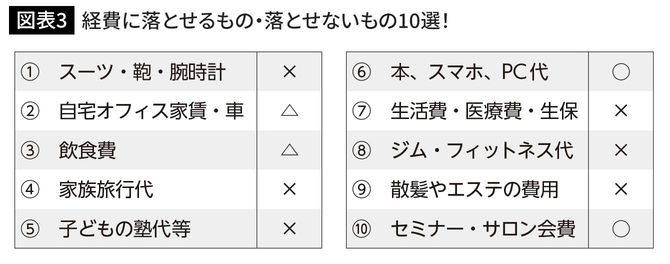

【ヒロ税理士】素晴らしい! やはり、ポイントは「事業との関連性があるかどうか」。表にまとめてみると……。

まず①のスーツや鞄、腕時計代等は、基本アウト! その理由はプライベートでも普通に使えるから。もしこれが取引先への贈答用なら「接待交際費」として経費に落とせます。そして②の自宅家賃、車代。これらも基本プライベート用なのでアウトだが、もし仕事用に使っているのであれば、その使用比率(1カ月のうち、どれくらいプライベートに使っているか等)を根拠を持って説明できるかどうか。

できるのであれば、そのうちの一部は経費になります。ちなみに⑦の「生活費・医療費・生保」については、経費としては計上できないけど、その支払額のうちの一部が扶養控除や医療費控除、生命保険料控除という「所得控除」という形で節税効果があります。

YouTuberはどこまで経費で落とせるのか

【平岡】ちなみに「小学生のなりたい職業」でいまや上位に来る「YouTuber」。衣装やカメラ代、パソコンなどは「仕事のためにマスト」だけど、このあたりは経費で認められる?

【ヒロ税理士】まだまだ新しい職業である「YouTuber」。税務調査事例はまだ少ないのですが、「YouTuber」であろうが、基本的な考え方は同じ! 動画を収録するためのカメラや照明、マイク等は当然経費に落とせるし、編集ソフトや編集・サムネ作成のための外注費等も経費になります。

例えば食事代については、単に動画内で食べている様子を一瞬だけ映すだけじゃあダメだろうけど、グルメ企画等、特定の動画のメインの企画となっているのであれば、経費に落とせる可能性は非常に高くなります。よくあるのが、洋服や腕時計等について「動画で紹介するために購入したので経費で落としたい」というご依頼なのですが……さきほど言ったようにプライベートでも普通に使えるものなので「経費性はなし」「アウト!」となります。

でも、実は経費に落とせる方法がある……それは「プレゼント企画」ね!(笑) 視聴者さんにプレゼントすること! そうすれば「広告宣伝費」として経費に落とせて節税できますが、平岡君の会社でもいかがでしょうか?

【平岡】遠慮します……。