税制上のメリットを受けられるのか

【平岡】あと副業をするとなると、乗り越えないといけないのが税の問題。

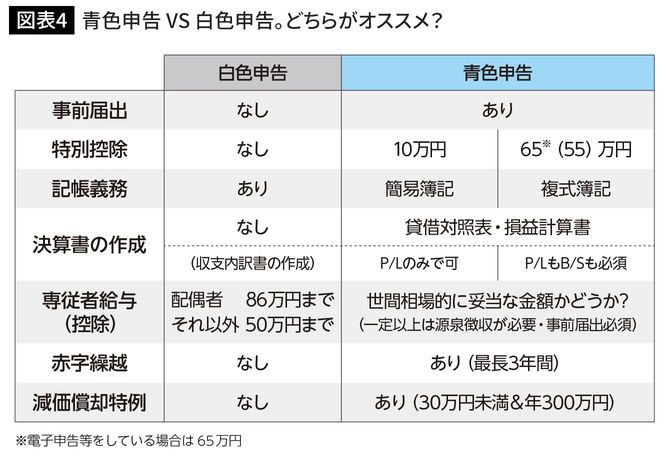

【ヒロ税理士】そう。まずは申告なんだけど、方法には2つあって、白色申告と青色申告があります。ざくっと言うと「白色申告=税制上の優遇措置なし:青色申告=税制上の優遇措置あり」です。この差が生まれるのは、会計の帳簿をしっかり作れるかどうか。

「青色申告」は会計の帳簿をしっかり作ることによってさまざまな税金計算上のメリットを受けられます。従って、頑張って「青色申告」した人は報われて、所得税と住民税の節税ができる流れです。具体的には。こちら。

●会計ソフトでデータ入力をしっかり行うこと等により最大65万円の概算経費を認めてもらえる「青色申告特別控除」

●赤字が出た時に最長3年間の繰越、つまり未来の節税ができる「純損失の繰越控除」

●家族従業員への給与支給による節税ができる「青色事業専従者給与」

●普通は数年かけて少しずつ経費に落とすことがルール化されている設備や車等について一発で経費に落とせる「減価償却の特例」

●赤字が出た時に最長3年間の繰越、つまり未来の節税ができる「純損失の繰越控除」

●家族従業員への給与支給による節税ができる「青色事業専従者給与」

●普通は数年かけて少しずつ経費に落とすことがルール化されている設備や車等について一発で経費に落とせる「減価償却の特例」

【平岡】となれば、副業をすると「青色申告」を目指さなければならない。

【ヒロ税理士】……と言いたいところだけど、「青色申告」ができるのは、

●事業所得

●不動産所得(不動産賃貸業)

●山林所得

●不動産所得(不動産賃貸業)

●山林所得

だけ。

副業は基本ほぼ雑所得となるので「白色申告」しかできません。なのに「事業所得」として「青色申告」をしている人が本当に多い! これは勘違いなんです。

定義があいまいだった「事業所得」

【ヒロ税理士】ただ、これは無理もない、と思うのは、税法ってものすごくわかりにくく、この両者の判断基準は非常に曖昧なんです。これについては、われわれ税理士の間では、1981年(昭和56年)4月24日の最高裁判決事例を見ます。

「……事業所得とは、自己の計算と危険において独立して営まれ、営利性、有償性を有し、かつ反覆継続して遂行する意思と社会的地位とが客観的に認められる業務から生ずる所得をいい……」

どういうことか、わかりやすく解釈すると、「真面目に、片手間じゃなくて本気で副業に取り組んでおり、収入金額も本業の給与と匹敵するレベルならば事業所得でOK」というこんなイメージかな。しかし、昨今副業ブームが過熱している中で、この判断基準はあまりに曖昧すぎて理解できていない人も多い。そこでこうした混乱を防ぐために、国は「所得税基本通達」という、現場で活動している税務調査官向けの実務指針を、実は最近以下のように改正した!

I 事業所得と認められるかどうかは、その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうかで判定する。(=従来通り)

II Iで判断がつかない場合は、形式基準として「帳簿書類」を備え付けていれば概ね事業所得となる。(※下記の場合は例外)

①収入金額が僅少と認められる場合(概ね3年程度の期間、副業収入が本業収入の10%未満しかない等)

②営利性が認められない場合(営業努力等もせずに3年間赤字を放置している等)

II Iで判断がつかない場合は、形式基準として「帳簿書類」を備え付けていれば概ね事業所得となる。(※下記の場合は例外)

①収入金額が僅少と認められる場合(概ね3年程度の期間、副業収入が本業収入の10%未満しかない等)

②営利性が認められない場合(営業努力等もせずに3年間赤字を放置している等)