世帯平均37万円超の「生命保険関連費」も見直しを

生命保険料も「決まって出て行くお金」として温存されてしまう支出です。死亡保障や医療保障、がん保障など、1人が2~3件の契約をしていることも珍しくありません。世帯の平均払込保険料はなんと年間37万1000円です(※)。

※簡保やJA、県民共済など、全生保が対象で個人年金保険料を含む。生命保険文化センター「2021(令和3)年度生命保険に関する全国実態調査(速報版)」2021年9月

契約してから一度も見直さないままに継続しているケースや、反対に、保険会社からの勧誘で新たな契約に転換をし、少しずつ保険料が上がってきたというケースもあります。家族全員の生命保険契約を洗い出して、「生命保険関連費」として1年分の支出をまとめてください。

「住まい関連費」「自動車関連費」「サブスク関連費」「生命保険関連費」と4例を挙げてみましたが、これらをどのように見直していくかを考えていきます。

「住まい関連費」を管理すると大失敗を避けられる

この中で最も手が付けにくいのが「住まい関連費」です。しかし、新型コロナ感染対策として広がったリモートワークが日常化し、住み替えをする人も増えているようです。「住まい関連費」という括りで管理しておくと、住み替え後の支出がどう変化するかを予測することが容易です。

ただし、環境を大きく変えるときは、「住まい関連費」だけでなく、それに伴って変化する可能性のある水道光熱費や交通費などにも目配りすることが重要です。

住宅購入を検討する際にも、購入前と購入後の「住まい関連費」の変化が可視化されますので、ムリな資金計画を避けることにもつながります。住宅購入は数千万円規模の借金を背負うことですから、慎重のうえにも慎重を期したいものです。

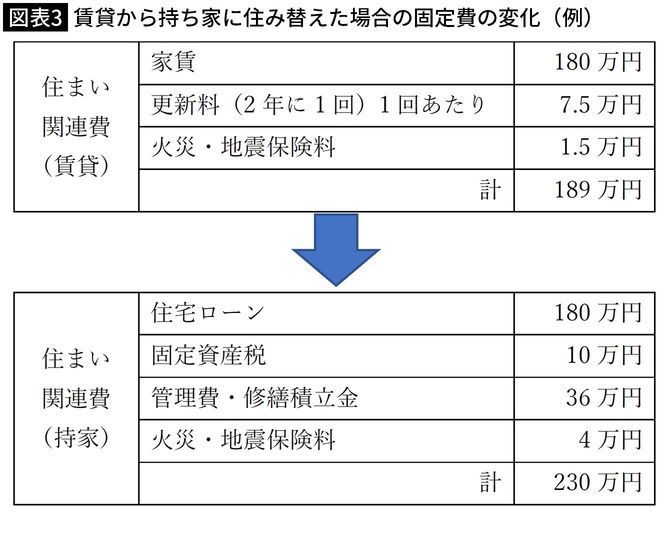

家賃と住宅ローン返済額が同じでも、賃貸ではかからなかった固定資産税や、マンションであれば管理費・修繕積立金がかかります。火災・地震保険料も賃貸と持ち家では金額が異なります。「家賃」「保険料」「税金」とバラバラな費目を立てていたのでは、実態が見えづらくなってしまうのです(図表3)。

気になるのが、今後の金利上昇です。金額が大きいだけに、ひとたび金利が上がり始めると、家計へのダメージは大きいです。今後住宅購入を検討する人は、変動タイプの金利は避けたほうがよいかもしれません。