退職金の手取りは工夫次第で増やせる

退職金の額面は増やせなくても、退職金の手取りを増やす方法はあります。

退職金にも所得税や住民税といった税金がかかりますが、受け取り方を考えて、退職所得控除や公的年金等控除といった控除をうまく活用すると、退職金の手取りを多くすることができます。

●その1:退職日が1日違うだけで手取りが増えることがある

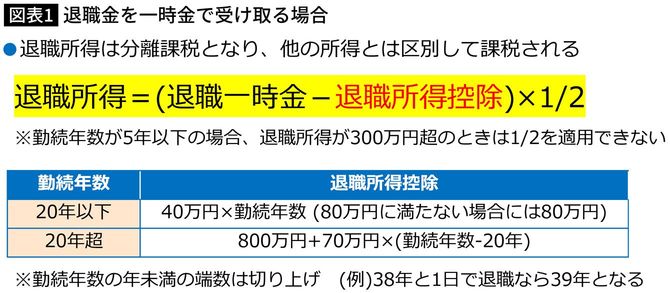

退職金を一時金として一括で受け取るときには「退職所得」という所得になります。退職所得は分離課税といって、他の所得とは区別して課税されます。退職所得に所定の税率をかけ、控除額を差し引くことで、所得税や住民税の金額を算出します。

なお、一時金の場合は社会保険料の負担がありません。

退職金を一時金で受け取るときに利用できる退職所得控除の金額は、勤続年数によって変わります。この勤続年数は「年未満の端数」を切り上げて計算します。

たとえば、22歳から60歳まで、38年間にわたって1つの会社に勤めてきた方の場合、退職所得控除は800万円+70万円×(38年−20年)=2060万円となります。

しかし、退職日を1日のばして「38年と1日」で退職すれば、勤続年数は「39年」とカウントされます。そのため、退職所得控除は800万円+70万円×(39年−20年)=2130万円となります。

勤続年数20年超の退職所得控除の金額は、退職日の1日の違いで70万円変わるのです。

仮に退職金が2130万円だった場合、退職所得控除が2130万円であれば、税金負担はゼロ。つまり手取りが2130万円となります。

退職所得控除が2060万円だった場合、退職所得は(2130万円-2060万円)×2分の1=35万円となります。課税所得35万円は所得税率が5%、住民税率は一律10%ですので、復興特別所得税を含めなければ、合計5万2500円の税金を納める必要があります。

20年以下で退職した人の場合も同様の考え方で、1日の違いで40万円変わる可能性があります。

退職所得控除の金額が退職金よりも多ければ、退職金に税金は一切かかりません。退職金に税金がかかりそうという人は、会社に退職日をずらせないか相談してみるといいでしょう。