税負担の有無を隔てる「103万円の壁」

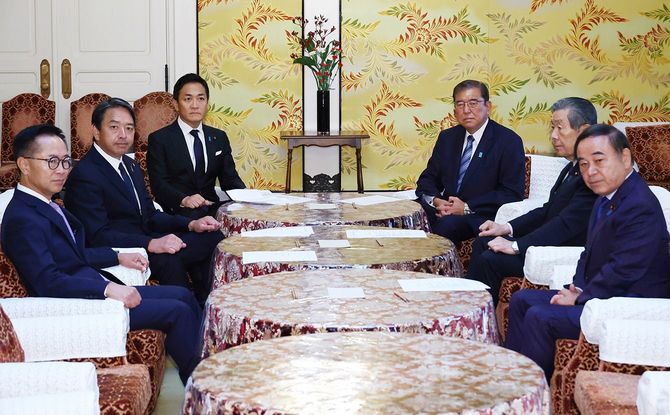

衆院選の結果、自民・公明連立政権は少数与党となり、議席数を7から28へ大幅に伸ばした国民民主党がキャスティングボードを握ることとなった。その国民民主党の玉木代表が打ち出した目玉政策の一つが年収の「103万円の壁」見直しである。

この「103万円の壁」については、すでに数多く報道されているが、複雑な仕組みであり、議論が錯綜している印象もあるため、改めて内容を整理したい。

まず、対象となるのは給与所得だけを得ている人であり、事実上はパートタイムやアルバイトといった非正規労働者に絞られ、所得税と住民税がかかり始める年収103万円を「壁」と呼んでいる。

103万円の根拠は、所得税や住民税を計算する際、実際の年収から差し引かれる基礎控除48万円と給与所得控除55万円の合計である。なお、基礎控除とは「最低限度の生活を維持するため」の額とされ、所得額に応じて金額は減少し、所得2500万円以上でゼロとなる。

また、給与所得控除とは、自営業者と同様に経費を一定額ではあるが認めるものであり、その額は所得が増えるに応じて決まるが、195万円を上限とする。

所得税・住民税は、年収がこれら基礎控除等の合計103万円を超えた部分に対してのみにかかり、所得195万円までだと所得税の税率は5%、住民税は10%、合わせて15%である。つまり、年収110万円であれば、103万円との差額7万円に対して15%、1万500円の税金がかかり、税引き後の手取りは109万円ほどになる。

同様に、年収150万円では税金6万4500円、手取りは143万円ほど、年収200万円では税金14万5500円、手取り185万円程度となる。年収が増えると税負担が加速度的に増えている印象はあるが、手取り額も順調に増えているため、年収の「壁」という表現が適当かどうかは議論の余地があろう。

もう一つの「103万円の壁」の側面

さらに、扶養を受ける立場の配偶者や子供であれば、自らの手取り額だけでなく、世帯主の納税額にも年収「103万円の壁」が影響する。世帯主側から見ると、配偶者や子供がいれば配偶者控除や扶養控除が受けられ、その分、所得税や住民税の負担が軽くなる場合があるが、その条件は配偶者や子供の年収が103万円以下となっているためである。