0.5%は最後の防衛ラインである。0.5%になれば国債の評価損が、現在11兆1000億円ある「準備金+引当金」を上回ってしまう。すなわち債務超過に陥ってしまうのだ。したがってこの防衛ラインの後ろは崖である。

要は20日の日銀決定の意味は、日銀が「評価損発生ライン」から、「債務超過発生ライン」まで防衛ラインを後退させたという話なのだ。日銀は今後、最後の防衛戦を守らねばと「必死の守り」に入る。

「事実上の利上げ」にどれほどの意味があるのか

日銀が長期金利の変動許容幅を0.5%に拡大すると発表した当日、マスコミやアナリストの中には大幅な利上げと解説した人がいた。たしかに変動許容幅を±0.1%、±0.2%、±0.25%と拡大してきた過去の決定に比べれば大幅利上げだ。

しかし米国の長期金利なら1日で動く変動幅にすぎない。

先日、ここに拙稿を載せた際、ドイツの10年金利は12月12日で1.93%と書いた。ところが2022年12月23日には2.38%と0.45%も上昇している。これが日本と同じように昨年はマイナス金利だったドイツの長期金利の動きなのだ。

ちなみに昨年12月末は△0.38%であるからドイツの10年金利は、昨年末から2.76%も上昇している。

したがって今回の0.25%から0.5%への変動幅の拡大は気休めにもならないだろう。防衛ラインを大きく後退させたから、日銀は一安心というわけにはいかないのだ。

防衛ラインを後退させれば、多少は外国勢の売り圧力が減じるとの判断だったと思われるが、外国勢は当日のうちに0.46%の防衛ラインまで迫ってきた。23日には0.37%と押し戻したものの0.5%の最後の防衛ラインに外国勢が押しかけるのは時間の問題だと思われる。

日銀は0.5%を守り切れない

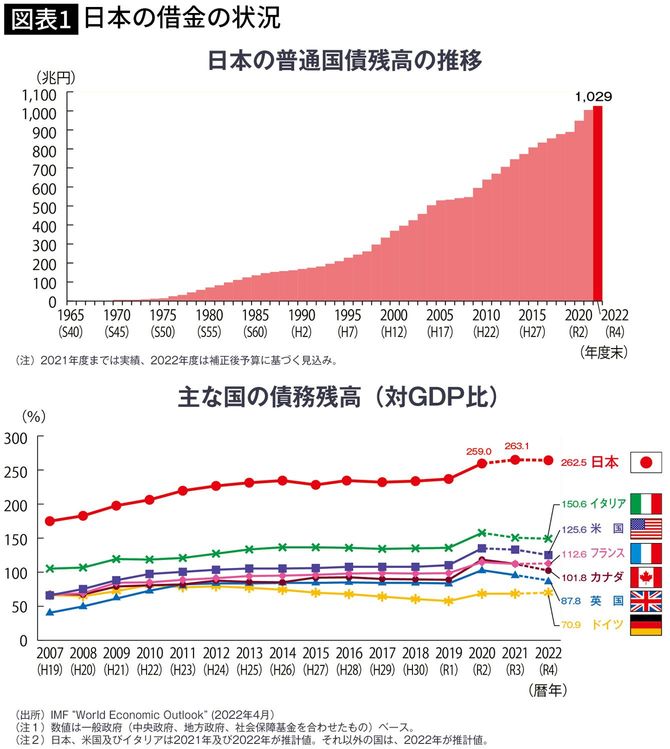

学問的には名目金利とは実質金利+期待インフレ率+財政破綻リスクの総和なのだが、日銀が財政ファイナンスをしなかったなら、累積債務対GDP(国内総生産)比で264%となった日本の財政破綻リスクはかなり高かったはずだ。

そして期待インフレ率もそれなりに高くなってきている。その和を考えただけでも0.5%などという低利のはずがない。この0.5%というシミのような低金利は日銀が国債を爆買いしている作為的な金利にすぎない。

「短期金利は中央銀行が決める。長期金利は市場が決める」とは金融界の常識だった。長期金利を中央銀行が決められると考えたのは日銀の傲慢さにすぎない。

そもそも以前は日銀自身が「教えてよ、日銀」という一般向けホームページで「長期金利は中央銀行ではコントロールできません」と記していたのだ。

元FRB議長のバーナンキ氏も2004年5月20日にワシントン州シアトルの講演で長期金利はFRBが決めるものではなく世界中のファイナンシャルマーケット参加者の深遠で緻密な分析で決まる」と述べている。