保険に入るべき人、入らなくていい人の見分け方

——んー、すぐに答えが出てこない……。やっぱり「ケガ」や「病気」ですかね。「がん」とか大きな病気になったら、金銭的にも困りますよね。

【藤原FP】確かに、がんになれば、治すために手術したり入院したりと治療費がかさみますからね。

しかし、この出費に対して「困る人」と「困らない人」がいます。「困らない人」ってどんな人だと思いますか?

——それはお金持ちでしょう。治療のための出費を賄ってもまだお釣りがくるほど十分な蓄えのある人なら何の心配もないですよね。

【藤原FP】その通りです。「お金持ち」の定義はまちまちなのですが、でも治療費を余裕資金から支払える人は「困らない人」になりますよね。つまり、「保険が要らない人」ですね。お金持ちは保険に頼る必要がないのです。

——でも、私はやっぱり困ります。治療費にお金を使ってしまうと生活に響くし、その間お仕事もできないと収入も減ってしまうし……。

【藤原FP】その「困り度合い」がどの程度のものかを測定しておくとよいですね。がんになることによって例えば1年分の年収が途絶えた場合に本当にもう生活できなくなるのか。逆に言うと自分はいくらぐらいの経済的ダメージに耐えられるのか。そのギリギリラインを超えるようならば、その「困った」については保険でカバーしてもよいかもしれませんね。

白内障の手術に対して保険から給付金がもらえたという話でしたが、その給付金がなかったら生活に支障が生じたということではないですよね。

——はい、さすがに生活に影響が出るような金額ではなかったです。そうか、保険というのはもっと「大きな困った」に備える道具なのですね。

【藤原FP】はい、その通りです。ここで視点を変えて、貯蓄がまだ十分でなく将来に向けて積み立てを頑張っている、子ども2人を抱えた若夫婦の場合の「困り度合い」はどうでしょう。大黒柱のご主人ががんで倒れたらそれこそ大変ですね。さらに万一亡くなってしまったときは目も当てられません。この先どのように生活をすればよいのか。2人の子どもたちの教育資金はどうやって確保するのか。この場合の「大きな困った」にはしっかりと保険で備えるべきでしょう。

このように遺された家族の生活費や子どもの教育資金が脅かされる「大きな困った」のためにこそ保険が大活躍するのです。

ではここで問題ですが、この「大きな困った」に一番適しているのは、「養老保険」「定期保険」「終身保険」の基本形のうちどれだと思いますか?

——そこは保障機能に特化した「定期保険」ですかね?

【藤原FP】正解です! この場合一番必要となるのは「死亡保険金」つまり保障機能であって、貯蓄機能は必要ないわけです。

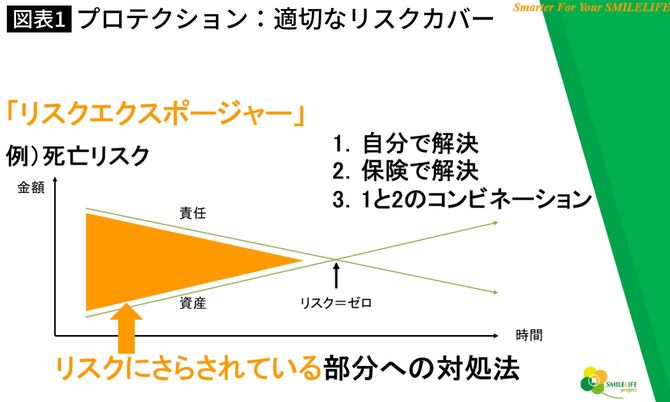

この「大きな困った」つまり、今後必要となる家族の生活費や教育資金などのことを「責任」額と呼ぶとしましょう。下の図表1のようにこの「責任」額は時が経つにつれて少しずつ小さくなっていくのが一般的です。

例えば5年経てばその間に支出した生活費や学費はもう不要になるので5年前に比べればその分、小さくなっているわけです。それに対して保有している「資産」額は積み立てを継続することによって毎年少しずつ増えていくことになります。

この「責任」額と「資産」額の線にはさまれたオレンジ色の部分が、「リスクにさらされている部分」(リスクエクスポージャー)と言って、万一、ご主人の「死亡」が発生してしまったときには何とか対処しないといけない部分になるわけです。

対処法は3つあります。1つめは「自分で解決」です。これは、例えば奥様がパートで働いて収入を得てなんとか穴埋めするとか、実家に戻って両親と一緒に暮らして住居費や生活費を節約するなどが挙げられます。

2つめは「保険で解決」です。保険を活用するためには「保険料」というコストがかかります。

3つめは、「1と2のコンビネーション」、つまり「自分で解決」しても不足する部分が残るのであれば、その部分(必要保障額)を保険でカバーするというわけです。