記入するべき書類は至ってシンプル

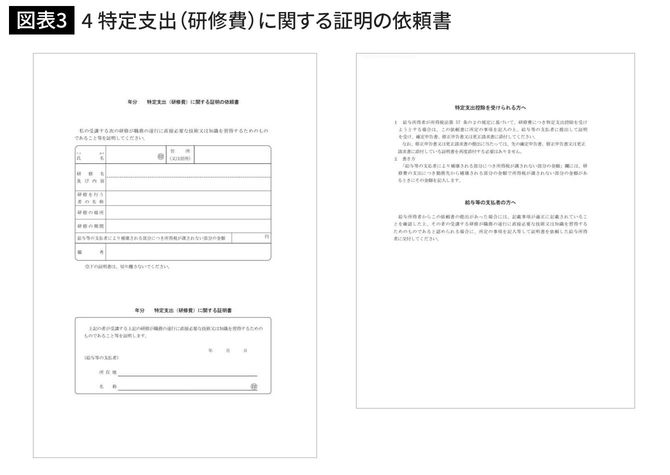

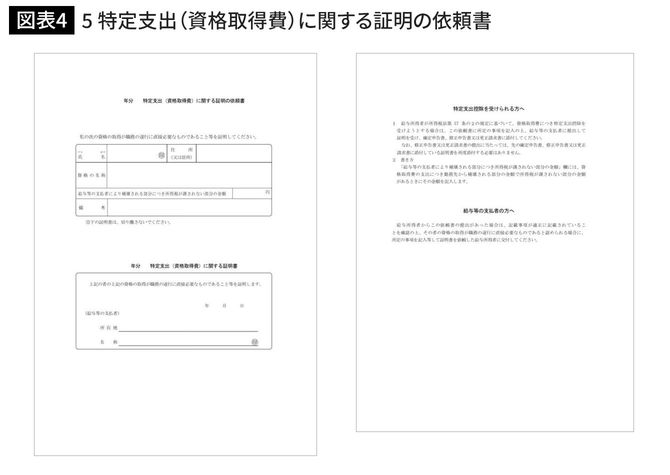

合わせて「4 特定支出(研修費)に関する証明の依頼書」と「5 特定支出(資格取得費)に関する証明の依頼書」もご覧いただきたい。

ひな形を見て、どんな感想を持たれただろうか。

証明の依頼書に記入する事項は至ってシンプル。それぞれの費用が特定支出に該当するかどうかの判断は、給与支払者に委ねられているといえるだろう。

在宅勤務を強いられたことで、通勤時間として費やしていた時間を活用し、仕事に必要なスキルをアップさせるために研修を受ける人がいるかもしれない。

昨今、中小企業であっても海外取引をすることは珍しいことではなくなった。自分の勤めている会社が海外取引をしていて、ビジネス英語の勉強を本格的に始めたいと思っているサラリーマンもいるのではないだろうか。

そんな人は、ぜひ、この「特定支出」に該当するかどうか検討し、給与支払者に相談することをおススメする。給与支払者がその費用を負担するものではないので、きちんと説明をすればサインをしてくれるのではないだろうか。英語を使う仕事をしていれば、英会話講座の受講料も「特定支出」として確定申告で申請できるかもしれないのだ。

年収400万円の人が130万円を研修や資格取得に使った場合…

例えば、先ほどの年収400万円のAさんは、税理士の資格を有していないが税理士法人に勤務しているとする。業務スキルをアップさせるExcel研修への参加費として30万円(研修費)、税理士資格を取得するための学費(資格取得費)を100万円使ったような場合、どれくらい税金が戻ってくるのだろうか。

【研修費の合計】

30万円+100万円=130万円

先に算出した給与所得控除の金額が、124万円

給与所得控除の1/2を超えた分を所得控除として加算することができるので、

124万円×1/2=62万円

130万円-62万円=72万円

となり、72万円を所得控除に加算することができることになる。

年収400万円の場合、所得税率は5%なので、

72万円×5%=3万6000円が還付される。

翌年の住民税も軽減されることになる。

30万円+100万円=130万円

先に算出した給与所得控除の金額が、124万円

給与所得控除の1/2を超えた分を所得控除として加算することができるので、

124万円×1/2=62万円

130万円-62万円=72万円

となり、72万円を所得控除に加算することができることになる。

年収400万円の場合、所得税率は5%なので、

72万円×5%=3万6000円が還付される。

翌年の住民税も軽減されることになる。