「レバレッジ経営」を体現し、不安定な財務基盤

なぜライザップは勢いがあるようにみえたのか。ひとつは負債をテコにする「レバレッジ経営」だ。

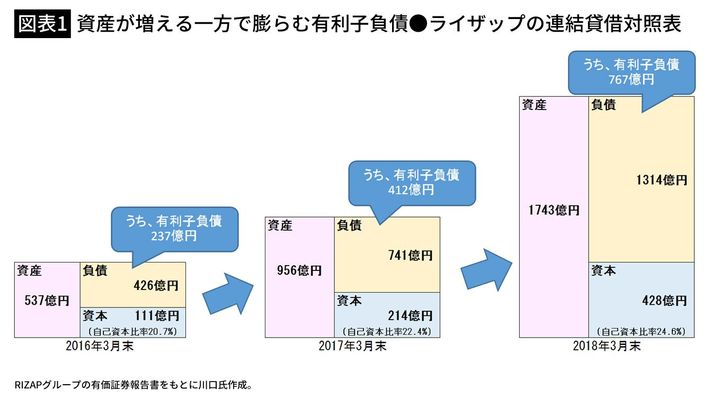

ライザップの連結貸借対照表(BS)の推移をみると、その内実がよくわかる(図表1参照)。資産規模が一年ごとに倍々ゲームで膨らんでいるのだ。この急拡大は企業買収を繰り返した結果だ。2016年3月末時点に23社だったグループ会社は、2018年3月末までに75社へと膨らんでいた。

一方、企業経営の安全性を表す自己資本比率は、徐々に増加しているものの、20%台にとどまっている。一般的な安全性の目安になる30%からすると、不安定さは否めない(ちなみに、2018年9月末時点では33.1%に回復)。

このような低い自己資本比率の原因は、有利子負債の増加にある。M&A資金や既存事業の業容拡大資金、そして買収した企業を再建させるためにかかる資金などを、銀行借り入れや社債の発行などでかき集めた結果、2018年3月期には767億円にまで膨らんだ。その影響で相対的に自己資本が小さい割合になっているのである。負債をテコにして事業を拡大させる経営戦略を「レバレッジ経営」というが、これをライザップは体現している会社といえる。

ちなみに、キャッシュ・フロー計算書(CF)の推移を見てみると、金融機関などからの借り入れ、返済を表す「財務活動によるキャッシュ・フロー(財務CF)」は3年連続で多額のプラスとなっている(図表2参照)。財務CFは事業のライフサイクルを表しているといわれ、この値がプラスの会社は「導入期・成長期」にあるのが一般的だ。

ライザップは設立して15年たつ会社なので、決して「導入期・成長期」というわけではない。にもかかわらず、3年連続で財務CFがプラスということは、自社がまだまだ成長途上にあるという認識の表れだろう。

実態が見えにくい「会計基準のカラクリ」

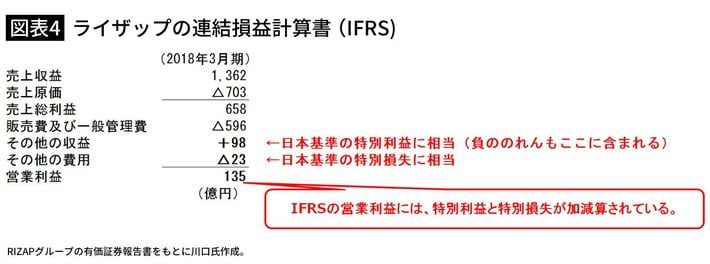

ライザップが好調にみえたもうひとつの理由は「国際財務報告基準(IFRS)の適用」だ。ライザップは2016年3月期からIFRSを適用しているが、IFRSには日本の会計基準(日本基準)と異なり、特別損益という区分がない。そのため、臨時的に生じた利益や損失(例えば、固定資産売却益や減損損失など)も、営業利益を加減算させてしまう。すなわち特殊要因での儲けも本業での儲けであるかのように見えてしまうのである(図表4参照)。

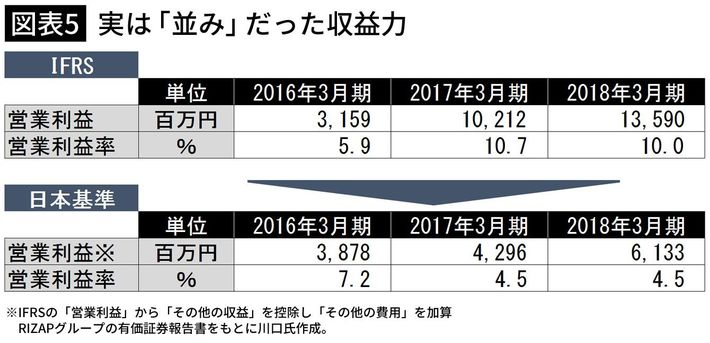

そこで、日本基準でいうところの特別利益と特別損失に相当する金額(その他の収益とその他の費用)を営業利益から除外し、純粋な本業での儲けだけの営業利益を算出してみると、10%前後だった営業利益率が、4.5%程度になる(図表5参照)。上場企業全業種平均の営業利益率はおおむね4~5%とされるため、収益力抜群に見えたライザップは、実は「並み」の収益力だったということである。