養子縁組が相続税の節税になる理由

相続税の基礎控除額は、「3000万円+600万円×法定相続人の数」である。ほかにも、死亡保険金、死亡退職金の非課税限度額は「500万円×法定相続人の数」と法定相続人の数によって控除額が変動する控除が存在する。この法定相続人の数には養子も含まれ、被相続人に実の子どもがいる場合は一人まで、実の子どもがいない場合は2人までが、法定相続人としてカウントされる。この基礎控除額や非課税限度額が増えるため、養子縁組は相続税の節税につながる。また養子縁組後は、一人あたりの法定相続金額が減るため、縁組前と比べて相続税の税率が低下する。これによっても、養子縁組は、相続税の節税となる。

ただし、相続税では、相続等によって財産を取得した人が、被相続人の1親等の血族及び配偶者以外の場合には、その人の税額が2割加算される。この対象には、1親等の血族に当たる孫養子(自分の子どもとして縁組した場合の孫)も、例外的に含まれるので注意が必要である。また、被相続人となる者の介護貢献などを理由として、子の配偶者を養子として迎えるケースがあるが、この場合、縁組後は1親等の血族となるため、2割加算の対象とはならない。しかし、離婚のリスクはあるので、実行に当たっては慎重な判断が求められる。

このように、養子を迎えることで節税効果が見込めるわけであるが、養子は法定相続人として扱われるため、法定相続人の数が増え、一人あたりの法定相続分が減少することになる。これは実の子どもにとっては、不満の種となりうる。しかも、普通養子縁組の場合、親子となる者同士の合意があれば縁組が可能なため、相続人となる者に縁組の事実が知らされず、相続が発生してから養子が発覚するケースもある。このような場合であっても、あらかじめ遺留分を侵害しない遺言を作成しておけば、議論の余地はないのであるが、時に、感情的しこりを起因とする法的な紛争が生じることがある。

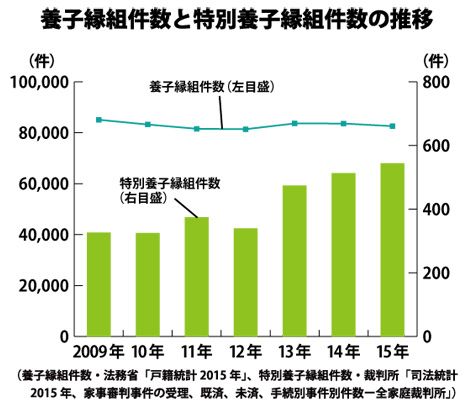

現行の養子制度は、未成年に対する養子制度で家庭裁判所の許可制度を採用した、いわゆる「子のための養子」の側面を持つ一方、成年養子については、当事者間の意思を尊重して、自由度の高い縁組が行われている。実際に、相続税の節税効果を目的とした養子縁組も相当数あるとされ、今回の最高裁判決によって、この流れがさらに加速することも予想される。

しかしながら、先述のように、養子に相続トラブルを生じさせるリスクがあることを考えれば、養子縁組の際、相続人となる者に事前に周知させておくことが、無難といえるだろう。

フジ総合グループ(株式会社フジ総合鑑定/フジ相続税理士法人)代表

株式会社フジ総合鑑定 代表取締役

埼玉県出身。1993年、日本大学法学部政治経済学科卒業。95年、宅地建物取引主任者試験合格。2004年、不動産鑑定士試験合格及び登録。12年、フィナンシャルプランナーCFP登録。04年に株式会社フジ総合鑑定代表取締役に就任し、相続不動産に強い不動産鑑定士として、徹底した土地評価を行うことで有名。主な著書に税理士・高原誠との共著である『あなたの相続税は戻ってきます』(現代書林)『日本一前向きな相続対策の本』(現代書林)、不動産鑑定士・小野寺恭孝との共著である『これだけ差が出る 相続税土地評価15事例 基礎編』(クロスメディア・マーケティング)。セミナー講演、各種メディアへの出演、寄稿多数。

フジ総合グループ(株式会社フジ総合鑑定/フジ相続税理士法人)副代表

フジ相続税理士法人 代表社員

東京都出身。2005年税理士登録。06年、税理士・吉海正一氏とともにフジ相続税理士法人を設立、同法人代表社員に就任。相続に特化した専門事務所の代表税理士として、年間600件以上の相続税申告・減額・還付業務を取り扱う。セミナー講演、各種メディアへの出演、寄稿多数。