金利上昇が株安に波及する2つの経路

問題は、業績拡大が投資家の期待通りに実現するかどうか、である。日本株の直近高値(3月22日)から現在(6月7日現在)にかけて、株価の下落が際立っている銘柄群をみると、検査不正問題が嫌気されている自動車メーカーに加えて、不動産や建設など、金利の上昇が業績悪化に繋がりやすい銘柄が多い。

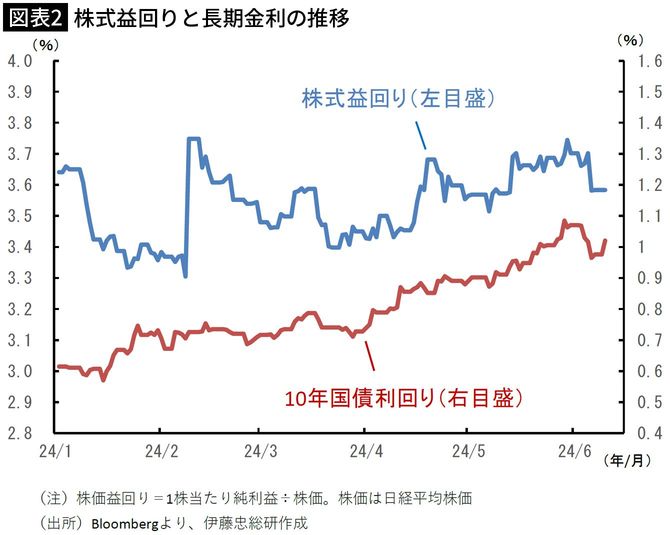

今年5月、長期金利(新発10年国債利回り)が2013年以来11年ぶりに1%を超えた。根強いインフレ圧力を背景に、日本銀行は利上げを実施するとの観測が強まっているが、今後さらに金利が上昇すれば、金利敏感セクターを中心に企業業績が一段と悪化し、日本株の下落圧力は一段と強まりかねない。

加えて、金利が上昇すると、株価は業績との比較ではなく、安全資産(国債)の利回りと比較した割高感が強まる。株式から得られる収益水準(配当や値上がり益)は変わらなくとも、投資家が要求する株式の投資利回りが相応に大きくなるため、株価はより高い利回りに見合った水準への調整圧力、すなわち下落圧力が生じることになる。

ニュースでよく聞く「長期金利の上昇で株価が下落した」の真意

投資家が要求する株式の投資利回りは、1株当たり純利益を株価で割った「株式益回り」で表現される。PERの逆数(1÷PER)でもある株式益回りと、国債利回りとの格差は「イールドスプレッド」と呼ばれる。

イールドスプレッドを一定と仮定すれば、金利の上昇は株式益回りの上昇、すなわちPERの低下に直結する。よく新聞やニュースで「長期金利が上昇したため、株価が下落した」と報じられるが、それはイールドスプレッドが変わらないことを前提とした、株式の相対的な割高感の高まりを指摘しているケースが多い。長期金利と企業業績の関係性は短期的には無視され、株価の下落によって割高感が調整されるという構図である。(図表2)

「金利のある世界」は日本株に追い風となる可能性

本来、長期金利の上昇が企業業績の拡大を伴っていれば、株式の割高感が強まることはなく、イールドスプレッドの恒等式にも矛盾しない。日銀は今年3月にマイナス金利解除などの金融政策変更に踏み切ったが、今後も緩和的な金融環境を維持するという政策スタンスを明らかにしている。企業業績の悪化に繋がらない程度の慎重な利上げペースであれば、長期金利の上昇も限定的にとどまり、かつ企業業績の拡大も持続するだろう。

日銀の慎重な金融政策スタンスを前提とすれば、景気や企業業績の拡大を伴った「金利のある世界」は、株価に逆風とはならない。むしろ、日本でも中長期的にインフレが定着すれば、株式相場には追い風となる。インフレの中長期的な高まりは、イールドスプレッドの趨勢的な低下をもたらすためだ。