JALが実現した「ローリスク・ハイリターン」

決定的な違いは、貨物機の保有数にある。JALはゼロ、ANAは11機を有している。

JALは2010年の経営破綻前は、15機あった専用機を全て処分した。以降、貨物事業は基本的に、旅客機の床下スペースを活用している。言いかたは悪いが、いわばお客さんを乗せるついでに貨物を乗せている形だ。貨物需要が多ければ、機材をチャーターして対応している。

一方のANAは自社の貨物機を軸に、JALと同じように床下も活用するハイブリット型だ。この形態を業界ではコンビネーションキャリアと呼んでいる。これなら当然、売り上げ規模で比較すればANAに軍配が上がるのは当然だ。

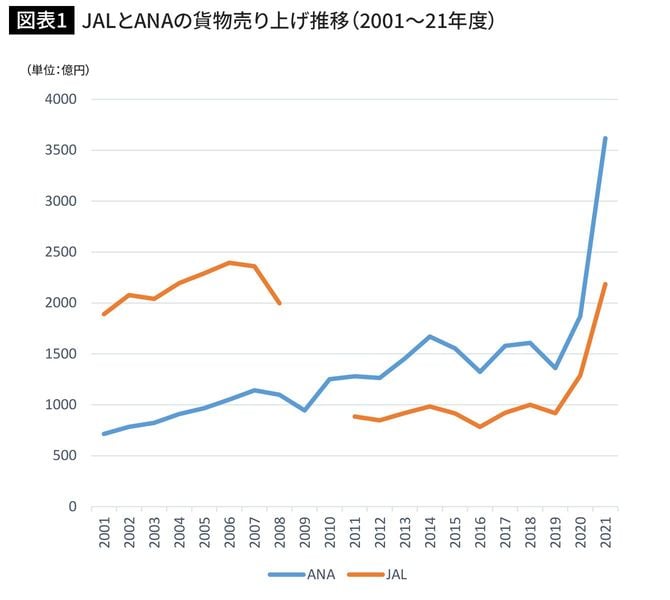

経営破綻以前は、2000億円ほどの売り上げ規模だったJAL。破綻で全機を処分した影響で、その規模は900億円前後に落ち込んだ(図表1)。不採算路線の縮小による輸送力の削減を断行したことも大きい。

しかし、注目してほしいのは貨物機ゼロでも破綻前の4~5割の売り上げが維持された点である。自社で11機の貨物機を保有するANAの売り上げの7割程度が維持されたのだ。繰り返しになるが、これは貨物機ゼロで実現した数字だ。

このように、「売上高の高低」だけでは貨物事業の分析を見誤る。

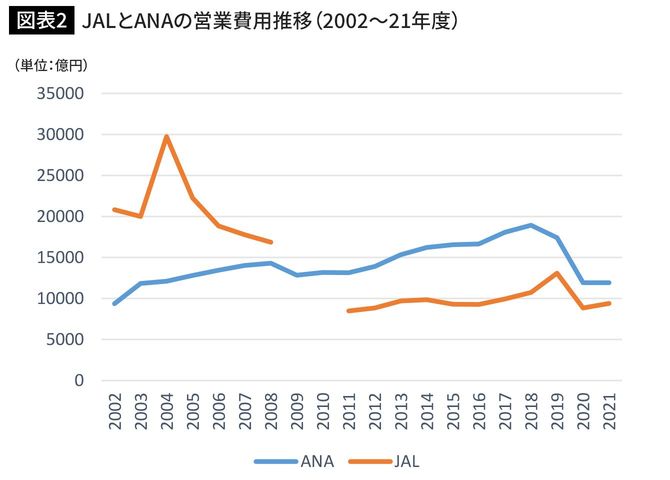

もう一つグラフを用意した(図表2)。これは両社に掛かる営業費用を比べたものだ。貨物事業単体の費用は公表されておらず、数字は旅客も含めたコストとなるため参考としてご紹介したい。

JALは経営破綻を機に営業費用を半分程度に圧縮した。比べてANAの営業費用は年々増え続け、2017年から3年間は破綻直前のJALの水準を超えた。これは、ANAが2010年以降の羽田国際線発着枠の拡大と東京オリンピックを見据え、事業投資を拡大させたことが要因だ。

これは旅客を含めた数字であるため、貨物事業について断定はできないが、JALの効率性の高さをうかがい知ることができる。