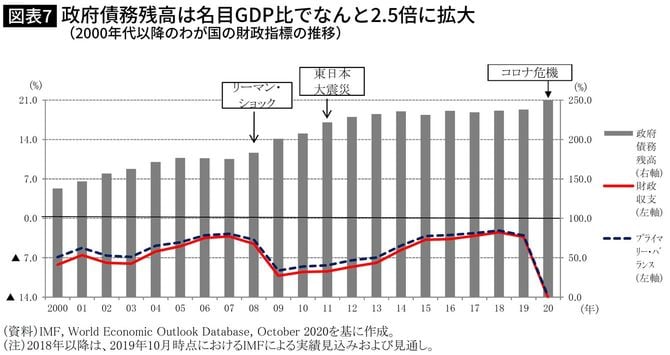

おそらくその見通しは甘いだろう。図表7は、わが国の財政指標の推移をみたものだ。左右の軸目盛の設定は、前掲図表2で示したアイスランドのケースと同じにしてあるので、比較してみていただきたい。わが国の現在の財政事情は、アイスランドが危機に突入した2008年時点よりもはるかに悪い。アイスランドと同様に、IMFを除けば、どこの国にも助けてもらえる立場にはないわが国は、おそらく、自力でまともな財政状態を回復できるまで「国内債務調整+資本移動規制」状態を継続せざるを得なくなるだろう。その期間は、8年よりも相当長くなる可能性が高い。そのために必要な財政緊縮の幅も大きくならざるを得ず、追加図表4で示したようなアイスランドの例よりも、もっと大幅な増税を、幅広い税目について断行せざるを得なくなるだろう。

その際、歳出の面でも冷静に議論する時間的な余裕はなくなり、年金等の社会保障支出等も含めて“一律何割カット”といった乱暴な方法で削減される可能性が高い。それは収入や資産に余裕のない弱者にとって、厳しい負担を強いるものとなってしまうだろう。

私たちの責務-負担増の覚悟を決める

では私たちはどうすればよいのか。

通貨の信認とは、国の信用、財政運営と中央銀行の金融政策運営に対する信認と一体のものだ。

現状は確かにコロナ禍にあり、困難に直面する人が多いのも事実ではあるが、それ以前から私たちは大幅な増税や金融引き締めとは無縁の、およそ“痛み”のない、心地よい状態に浸ってきた。しかしながらその陰で、中央銀行である日銀にかかっている負担が恐ろしいまでに膨張しているという現実を決して忘れてはならない。

この先、万が一の事態を決して招来することのないようにするためには、日銀にかかる負担を軽減すべく、金融政策運営の正常化を段階的に図るとともに、何よりもまず実効的な財政再建の断行に向けて、私たち自身が、それぞれの置かれた状況に応じた公平な負担増も含める形で取り組んでいく覚悟を決めるより他に道はないといえよう。