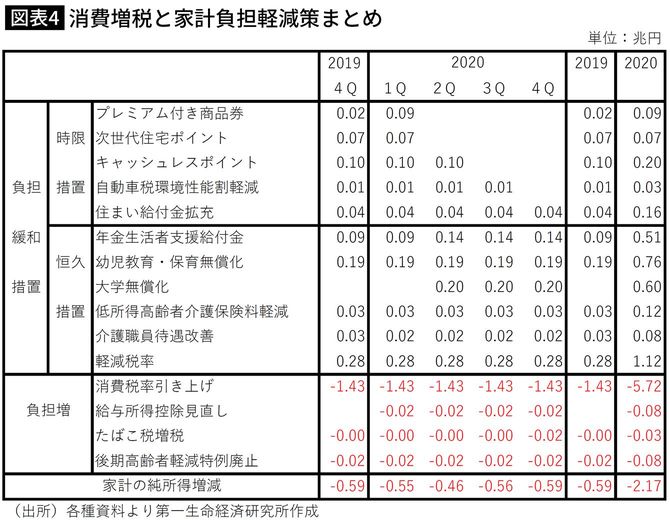

加えて、年明けから給与所得控除の見直しや、10月にたばこ増税といった負担増が予定されている。このため、こうした税制改革が家計に及ぼす影響を試算すると、トータルで2019年に比べて年間、約1兆6000億円の負担増となる。

なお、政府の経済対策の一環として、9月からマイナンバーを使ったポイント還元が実施される予定となっている。しかし、マイナンバーカードの普及や利用の状況次第では、東京五輪以降の個人消費が大幅に落ち込む可能性もあろう。

【リスク2】五輪後の総選挙に向かう安倍政権の失速

安倍晋三首相が自民党総裁として在任できる最長期限は2021年9月末だが、その翌月10月21日が衆議院議員任期満了となることからすると、自民党総裁選前の2020年中に解散総選挙を行う可能性もあろう。また、安倍政権は憲法改正と改正後の憲法施行の目標時期を2020年12月としている。

このため、憲法改正案や解散総選挙の状況次第で、安倍政権の政権基盤の揺らぎが生じることになれば、マーケット環境の悪化を通じて日本経済に悪影響を及ぼすリスクもあろう。日本株の売買は約6割以上を外国人投資家が占めており、安倍政権の政権基盤が盤石で政治的に安定であるほど、外国人投資家が日本株を保有しやすくなり、基盤が揺らぐほど手放されやすくなる。マーケット環境が悪化すれば、日本経済も困難を強いられることになるだろう。

【リスク3】米国バブルの発生とその崩壊

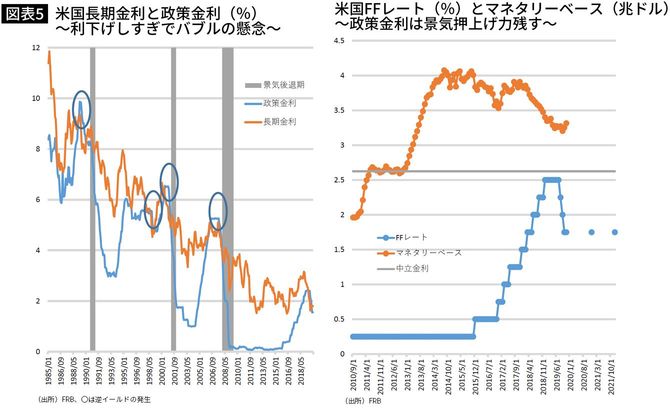

米国を中心とした金融市場のバブルもリスクである。特に米国経済は景気後退の前に必ず見られる逆イールド(長期金利が短期金利を上回る)の状況にあったため、予防措置的な利下げに動いてきた。

しかし、1998年のLTCMショック(米国大手ヘッジファンドLTCMの実質破綻)後の逆イールド発生時のように、FRBが利下げをしすぎるようなことになれば、99年以降のITバブルのように、今回も短期的に金融市場でバブルが発生し、その後崩壊する可能性もある。この場合には、日本経済への悪影響も無視できないことになろう。

米国のバブルが崩壊した場合、米国の株価は、最悪の場合2000~2003年のITバブル崩壊並みに、S&P500ベースで年間1割以上の下落が考えられる。米国経済は個人消費などを含め株価連関が高いため、実体経済も悪化し、これが輸入の減少などを通じ、日本経済に影響を与える。このリスクが発現するのは、20年というより21年以降になるだろうが、もしそうなった場合には、日本経済がマイナス成長に落ちることも考えられる。