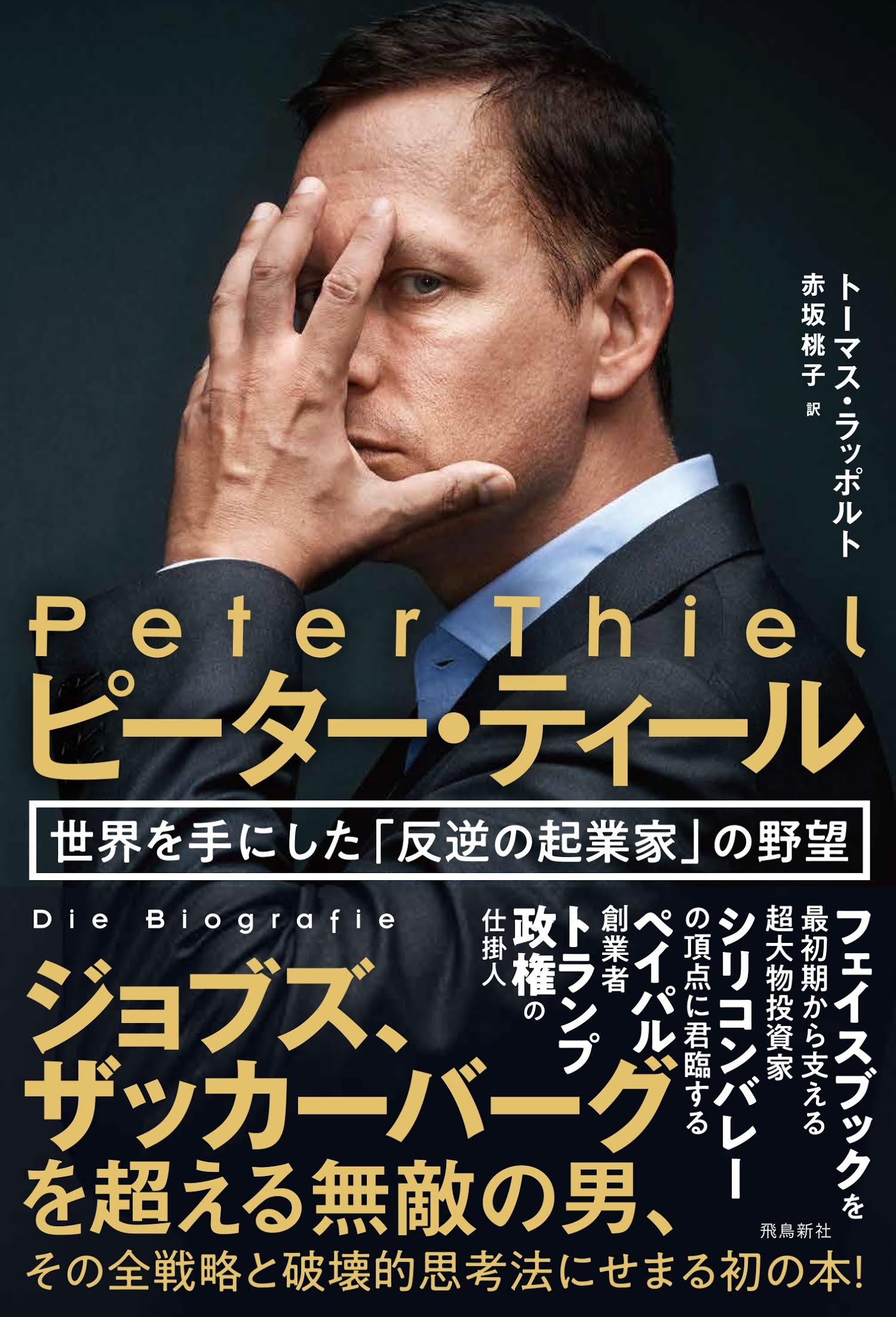

※本稿は、トーマス・ラッポルト『ピーター・ティール 世界を手にした「反逆の起業家」の野望』(赤坂桃子訳、飛鳥新社)の一部を再編集したものです。

「成功は運か実力か」論争は無意味

ピーター・ティールの成功はまぐれなのだろうか? たまたま幸運だっただけでは?

毎度おなじみの「成功は運か実力か」論争は無意味だとティールは言う。たとえばフェイスブックの成功が運か実力かを確かめるには、1000とおりの条件でフェイスブックを創業し、それが何度成功するかを実験しなければならないからだ。言うまでもなくそんなことは不可能だ。

その1:徹底的に絞りこめ

スタートアップ投資家の多くは、いわゆる「スプレー・アンド・プレー」戦略をとる。つまり「じょうろで水を注いで(スプレー)、あとは祈る(プレー)」だけだ。投資先と創業者をよく知らないのにむやみにカネをばらまき、そのどれかが芽を出して、全ポートフォリオの利回りが上向くのを祈っているのだ。だがそれでは宝くじを買うのと同じで、創業者と投資家の双方にとって害だ。ピーター・ティールにとってそれは無能の証しである。

ティールのVCであるファウンダーズ・ファンドのポートフォリオは、5件から7件の投資案件で構成されていて、他のVCとは比べものにならないほど少ない。しかもその投資先は「数十億ドル規模」に成長する可能性がなければならない。それがティールの考える投資だ。

彼は『ゼロ・トゥ・ワン』で自分の投資体験について述べている。

「2005年に組んだファンドの中で最高の投資となったフェイスブックで、僕らは他のすべての案件の合計よりも多くの収益を得ました。2番目によい成果を上げたパランティアへの投資では、フェイスブック以外のすべての案件の合計を超える収益を得ています」

ティールは、創業者とビジネスモデルを評価できる少数のスタートアップに絞り、そこに集中的に投資している。

このやり方は伝説の投資家ウォーレン・バフェットと同じだ。バフェットも多角化をよしとしない。ある企業のやり方が納得のいくものであれば、彼はその企業を中心にポートフォリオを組む。バフェットも、すぐれたポートフォリオは10銘柄以下で構成されるべきと考える。20以上の銘柄を組み入れたポートフォリオをバフェットはハーレムにたとえる──こうなると一つ一つの銘柄(女性)をよく知るのは不可能だからだ。

その2:守備範囲を固めろ

投資は自分が本当に理解できるものに、現地の事情を知りつくしている場所でだけ行うこと──これもバフェットの鉄則だが、ティール同じ原則で行動し、しかもさらに範囲を絞っている。彼は2011年にスタンフォード・ロイヤー誌のインタビューで、半径20マイル(約30キロ)の範囲を検索すれば、5割のヒット率で最寄りの有望テクノロジー企業を見つけられるはずだと発言している。

ここで見逃せないのは、彼が言う半径範囲の中心はシリコンバレーであり、スタンフォード近辺だということだ。ティールにとっては、このエリアはソーシャルネットワーク効果がうまく機能している。シリコンバレーでは主要な全プレーヤーが非常に狭いエリアで互いにつながっている。ティールはそれを投資に活かした。他の多くのシリコンバレーのファンドも、半径100キロ以内で投資している。企業と創業者をつねに視界に入れ、無駄な移動で時間を浪費しないためだ。

逆にティールは、中国のような国々への投資は、どれほど魅力的であっても断っている。現地事情に明るくないからだ。