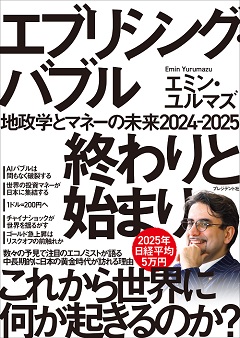

※本稿は、エミン・ユルマズ『エブリシング・バブル 終わりと始まり 地政学とマネーの未来2024-2025』(プレジデント社)の一部を再編集したものです。

最高値を更新した日経平均株価は「割高」か

2024年2月、日経平均株価がバブル期の最高値を更新した。

チャートを見ると、現在の株価水準は日本株にとってまったくバブルではなく、むしろまだまだ割安であることがわかる。今の日本株は、外国人投資家を中心に買われていて、実は日本の投資家の眠っている巨大な資金は、まだまだ日本株に向かっていない。

それでは、外国人投資家はなぜ日本株を好むようになったのだろうか。これには4つの理由が考えられる。

① 日本企業の利益率とROEの改善

まず、ファンダメンタルズという意味では、過去10年間で日本企業の利益率とROE(自己資本利益率)が改善したことが挙げられる。

日本企業のROEは8%前後であり、2ケタの欧米企業に比べて低かったが、足元では徐々に上昇し続けている。2025年までには9%、2025年末には2ケタ台に乗ると予想されている。

また、ファンダメンタルズの改善に加え、ガバナンス強化のおかげで市場の透明性が高まり、外国人投資家が安心して投資できるような環境になった。

②日本企業の株主還元姿勢の変化

2つ目の理由は、日本企業の株主還元姿勢が変わったことだ。

東京証券取引所の努力もあって、日本企業はより株主重視のスタンスに移行し、PBR(株価純資産倍率:Price Book-value Ratio)1倍割れの解消が進んでいる。かつては、東証プライム市場に上場されている銘柄の約50%はPBR1倍割れだったが、2023年中でその比率が40%まで低下した。

加えて、もう一つの大きな変化が、自社株買いで起きている。自社株買いが過去10年間で4倍まで拡大していて、2022年には9兆円を超えた。これに加えて、配当による還元も増えており、日本企業はIR活動に力を入れるようになった。

持ち合いの解消も株価上昇に追い風だ。持ち合いは過去10年間で20%も減っている。それでもまだ持ち合いは多いものの、徐々に解消される方向で進んでいるのは間違いない。