「15歳の壁」を乗り越えるには現金が必要

理由2 通塾費用の“プチ・ピーク”となる中3で思いのほか出費がかさむから

教育支出のピークは大学入学前後ですが、高校入学前後でかかる通塾費用等が意外にかさむ現実もあります。大学入学前後の“崖のぼり”を前に、急激にお金を貯めにくくなり、かつ貯めてきたお金が取り崩されてしまうおそれがあります。

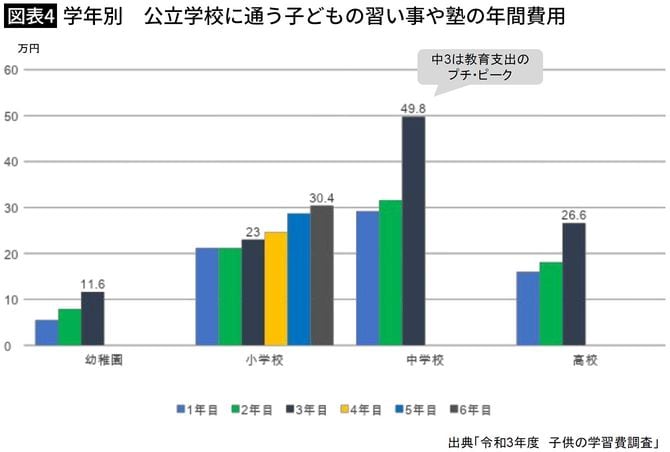

公立学校に通う子どもの学校外学習費(習い事や塾)の年間費用を見ると、高校受験を控えた中3は図抜けて高くなる傾向があり、近年は増加傾向にもあります。

10年ほど前になりますが、わが家の長男が中学生の時にかかった通塾費用は、中3時で80万円ぐらい、3年間の総額で170万円ぐらいでした。一般の中堅集団塾ですから、もっと高額のところもあるでしょうが、意外にかかったなというのが実感でした。

どのような講習を受けるのかはその場にならないとわからず、トータルでどれだけの負担になるか、見通すのが難しかったのを覚えています。入試直前の特別講習では月に2回も十数万円の講習費が引き落とされていたりして面食らったりも。

ピークのための積み立てに手を付けずにプチ・ピークを乗り越えるには、教育費負担が少ない小学生までの間、積立預金や財形など安全性と流動性の高い資金による追加積み立てを勧めます。6年間だけでも月1万円で72万円になります。

「NISAだけ」はやめたほうがいい

いくら有利な条件で学資保険の契約をしても、満期前に手元のお金が足りない事態が発生して泣く泣く解約、といった事態はいうまでもなく回避すべきですし、一定の範囲で学資保険から契約者貸付を受けることはできるものの、その場合、貸付利息を負担しなくてはなりません。

なお、学資保険には高校進学時に給付を受けられるものもあります。そのタイプならプチ・ピークにもお金を受け取ることが可能です。

また、教育資金づくりに新NISAの利用を勧める向きには総論としては賛成です。子ども誕生から大学入学まで18年あり、長期運用に足る十分な時間を確保できるといえるからです。

ただし、教育支出が必要なとき、相場が良好とも限りません。新NISAは収益を得られればメリットがありますが、損失時はただ損をするだけ。損失を確定させずに、価格が回復するまで待てる資金で臨むのが基本。預金など、安全性と流動性に優れた資金を確保したうえで、プラスαの手段として利用するのが安全でしょう。

18年の間に、どのような経済的・社会的変化が起こるかはわかりません。コロナ禍で実際、収入減となりかつ手元資金が乏しかったため、学費負担のために損失を承知で投資信託の解約を余儀なくされた親御さんの話を耳にしたこともありました。