融資の減額や融資自体を断られるケースも

未完成の新築マンションでは、多くの場合、引き渡しの1カ月程度前に、完成したマンションを見学できる「内見会」が開催されるが、そのときに金融機関の担当者も同席して、改めて住宅ローンの説明を行い、ローン契約のための準備を行うことになる。

その際、金利が上がっていると、住宅ローンの返済額が申し込み時に比べて増えるため、それでも大丈夫かなどの確認が行われる。年収によっては金融機関の返済負担率(年収に占める年間返済額の割合)が審査基準をオーバーするため、融資額の減額を申し渡されることもある。

それでも、資金が足りなくなる分を自己資金で補うことができればいいのだが、そうでないと、最悪の場合、融資を断られることもあり得る。実際に、過去の金利上昇局面においては、そうしたケースが続出して大きな問題になった例もある。

融資が受けられなかった場合、売買契約に「住宅ローン特約」がついていれば、契約時に支払った手付金は返還される。契約には「住宅ローン特約」がついているかどうかを確認しておいたほうがいい。

10人に1人以上が融資を断られた経験あり

手付金が返還されたとしても、融資を断られると、再びゼロからのマンション探しを行わなければならなくなる。その間に、マンション価格の高騰が進んでいると、価格と金利の上昇のダブルパンチで、ゼロからのスタートではなく、マイナスからのスタートになりかねないので注意が必要だ。

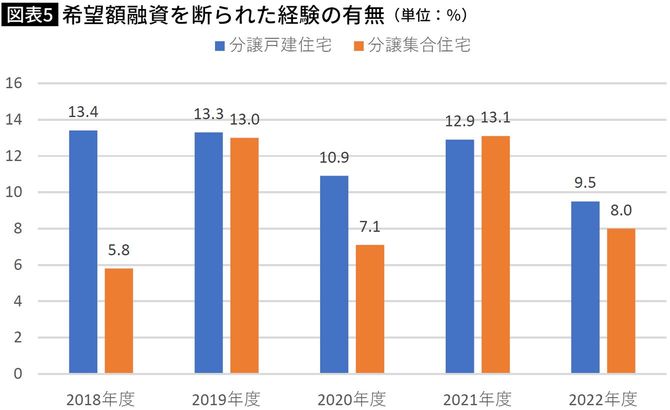

実際、国土交通省の調査によると、金融機関に希望融資額の減額を申し入れられるケースは決して少なくない。

図表5にあるように、2022年度の実績で、分譲集合住宅(新築マンション)を買った人の8.0%、分譲戸建住宅(建売住宅)を買った人の9.5%が断られた経験を持っている。2022年度は少なめだが、新型コロナウイルス感染症拡大の影響が大きかったために、物件数が少なかったためかもしれない。コロナ禍前の2019年度には新築マンション、建売住宅ともに10%を超えていて、10人に1人以上が断られた経験を持っていることになる。

それだけに、これから新築住宅の購入を考えている人、特にタワーマンションを希望している人は、より慎重な資金計画を立てる必要がある。

引き渡しがいつになるのかを確認した上で、それまでの間にどれくらいの金利上昇の可能性があるかを考慮し、金利が上昇しても返済計画に問題が発生しないかどうかを確認しておかなければならない。