業績下方修正、営業利益は2期連続減益

今年2月にワークマンが24年3月期決算の下方修正を発表しました。24年3月期第3四半期決算も発表され、対前年同期比でマイナス0.4%の営業減益に終わりました。通期でも営業利益は2.8%減との見通しです。23年3月期決算は10.1%の営業減益でしたから、2期連続の営業減益はほぼ確実でしょう。

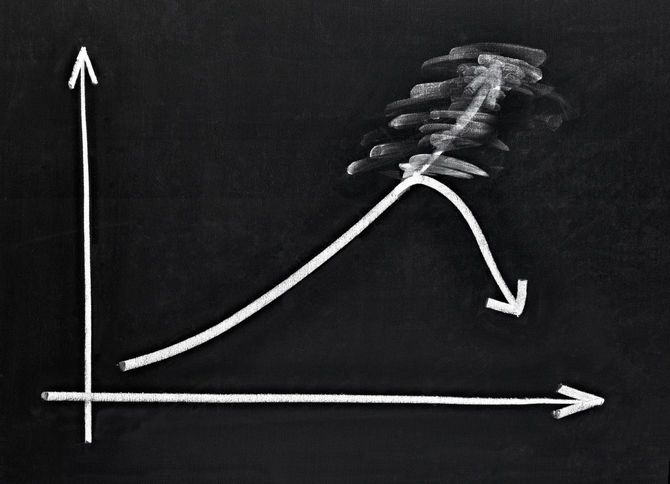

ここまで急成長を遂げてきたワークマンですが、成長期が終わり停滞期に突入したといえます。それは23年度の月次速報を見ても明白でした。23年度の月次速報では既存店売上高・客数の前年割れが常態化しています。

今回はワークマンの成長期が終わった要因と、今後の方針について考えます。

無限に成長し続ける企業はない

最大の要因は「売り上げ規模がほぼ極大化してしまって伸び代が少なくなってきたため」と考えられます。

無限に成長し続ける企業はありません。どこかで成長は必ず鈍化しますから、ワークマンもその域に達しつつあるということでしょう。24年3月期決算でのチェーン店全店売上高は当初目標よりも下方修正されましたが、1758億8800万円と見込まれています。国内の衣料品チェーン店としてはかなりの大きな規模になっています。伸び率が鈍化しても当然でしょう。

続いて営業減益についてです。営業利益は本業のもうけを表し、土地の売買や株式の売買、為替の差益などの要因は含まれていません。本業のもうけが減益になっているということは、以前よりももうからない状態になりつつあるということです。

営業減益の理由はさまざまあります。最も大きいと考えられるのは原材料費の高騰、円安傾向、燃料費高騰などでしょう。2020年のコロナ禍以降、全ての原材料費が高騰しています。円安傾向と燃料費高騰も同様です。商品の海外生産比率・調達比率が高いワークマンにとって、商品の製造・仕入れコストは上昇せざるを得ません。

その一方でワークマンは、一部を除き多くの品番の価格を据え置きました。そうなると当然もうけは減ります。