退職金の活用次第で資産形成の効率が大きく変わる

それでも、一時的にまとまった金額の現金が得られるのは、老後の資産形成をするうえで心強い限りです。これを有効活用できるかどうかで、資産形成の効率が大きく変わってきます。

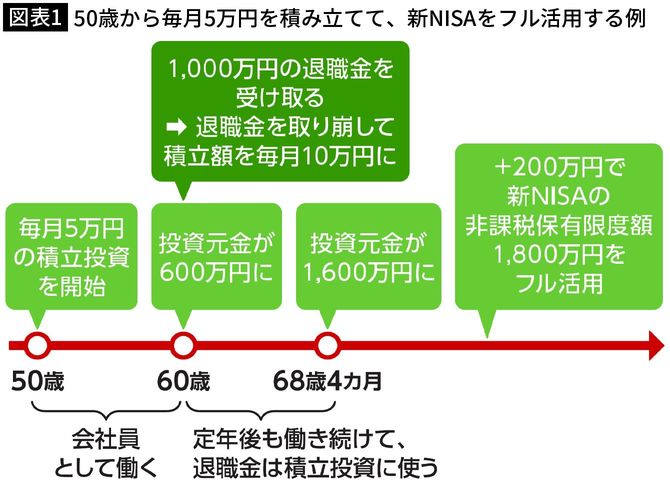

たとえば50歳から毎月5万円ずつ積立投資を行うとします。すると、60歳の時点では、10年間積み立てたので、積立元本が600万円になります。そして、60歳の時に退職金を1000万円受け取れたとしたら、以後、退職金から毎月10万円ずつ取り崩して積立投資をしていくのです。

すると、8年と4カ月間で1000万円すべてを積立投資に回せます。68歳と4カ月を迎える時点で1600万円の投資元金ができることになります。新NISAの非課税保有限度額は1800万円なので、この時点でまだ200万円の枠が残っています。

そして、60歳以降も働き続けていれば、働いて稼いだお金は投資に回さずに済んでいるので、派手な生活さえしなければ、いくばくかの貯蓄もできているでしょう。そこからさらに200万円を投資に回せば、新NISAの非課税保有限度額を満たすことができます。

70歳までは働くつもりでいることが大事

【心得その5】とにかく働いてキャッシュを得る

退職金の額が少ない、あるいは退職金がない場合、老後の生活水準はかなり厳しいものになります。前出の東京都産業労働局の「中小企業の賃金・退職金事情」(2022年版)によると、退職金制度ありと答えた企業の割合は、全集計企業に対して71.5%です。ということは、東京都の場合、28.5%の中小企業には退職金制度がない、ということになります。

退職金があれば、それを受け取った時点で1000万~2000万円を運用原資に加算できるため、老後の資産形成を有利に進めることができます。

でも、そこまで退職金が出ない、あるいは退職金そのものがないという場合は、他の方法でお金を得る必要があります。

そこで、人それぞれの価値観にもよりますが、やはり70歳くらいまでは働くつもりでいることが大事なのではないかと思います。

あくまでも平均での話ですが、前述したように、病気やケガなどの体調不良に悩まされることなく、健康な生活を送ることのできる健康寿命は、厚生労働省の発表によると、2019年で男性が72.68歳、女性が75.38歳です。

最低限でもそこまでは積立投資による資産形成をするのはもちろん、同時に、働くことによって現金収入を得る。そして、働いて得たお金のなかから少しでも多くのお金を積立投資に回す。そうすることによって、より大きな老後資産形成が可能になります。