金融インフラを提供する住信SBIネット銀行

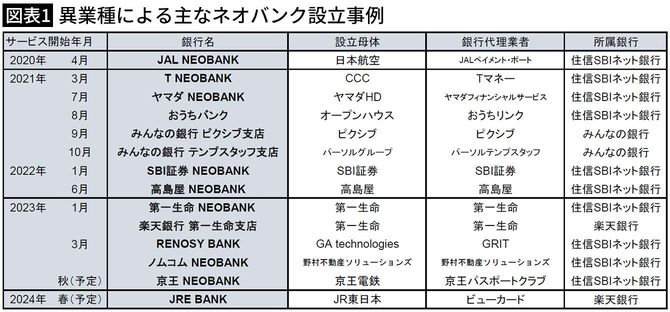

図表1にあるように、「ヤマダNEOBANK」「高島屋NEOBANK」の他、「JAL NEOBANK」「T NEOBANK」などが既に存在しており、こうした「ネオバンク」を設立した非金融企業に、名称がややこしいのだが「NEOBANK」という独自ブランドにて、金融インフラを提供しているのが、住信SBIネット銀行だ。

いわゆるBaaS(Banking as a Service/バンキング・アズ・ア・サービス)として、銀行が持つ決済・預金・融資などの金融サービスを、APIを介して、非金融事業者に提供しているのだ。

実態としては、顧客は、住信SBIネット銀行の「ヤマダネオバンク支店」「高島屋支店」に口座を開設していることになり、実際の預金の預かりや住宅ローンの貸付などは住信SBIネット銀行が行っている。

冒頭のアップルとゴールドマン・サックスとの関係が、例えば、高島屋と住信SBIネット銀行との関係となる。

イオンや楽天は自ら銀行免許を取得している

異業種による銀行サービスの提供というと、住信SBIネット銀行に加え、ソニー銀行やセブン銀行、イオン銀行、楽天銀行などが真っ先に思い浮かぶ。自ら銀行免許を取得し、銀行を設立したケースだ。

こうした自ら銀行免許を保有し、自力で設立する形ではなく、「ヤマダNEOBANK」「高島屋NEOBANK」のようにネオバンクとして、BaaSを利用して金融サービスを提供するメリットは何か。

それは、時間とコストの節約だ。お金を取り扱う社会インフラとして、安全性が最優先で求められる銀行は、自社で銀行免許を取得するには、システム構築などに莫大なコストがかかり、認可など手続きや審査にも長い期間を要することになる。

これは、米国でも同様で、銀行業への参入ハードルは政治的にも非常に高く、アップルが自社で銀行設立に踏み切らない一因といえる。

一方、銀行サービスを提供する住信SBIネット銀行など既存銀行側のメリットは何かというと、顧客層と手数料の拡大となる。

NEOBANKの事例では、高島屋やヤマダデンキの顧客、JALマイレージバンク会員やTポイント会員といった膨大な顧客基盤の何割かを住信SBIネット銀行は取り込むことになる。2023年3月に株式上場した住信SBIネット銀行では、上場によって得た資金を、NEOBANK事業に投じることで、住宅ローンに続く新たな収益の柱とするという。