所得税と住民税の「節税」につながる

一方、ふるさと納税を行うと住民税の節税につながるというのは事実です。確定申告を通じて、ふるさと納税の節税を行う場合、所得税は所得控除の仕組みを通じて、住民税は税額控除の仕組みを通じて節税につながります。ワンストップ特例の場合ですと、所得税の所得控除の仕組みを活用しない分、減税対象額が全額住民税から差し引かれることになります。

基本的な仕組みは以下のとおりです。たとえば、確定申告を介して節税を行う場合、

(1)所得税からの控除額

(ふるさと納税額-2000円※自己負担額)×所得税率・・・所得税からの減額

(2)住民税からの控除額(基本分)

(ふるさと納税額-2000円)×10%・・・住民税からの減額

(3)住民税からの控除額(特例分)

(ふるさと納税額-2000円)×(100%-10%(基本分)-所得税率)・・・住民税からの減額

となります。

たとえば、「課税所得が195万円超330万円以下、所得税率10%」の人が5万円のふるさと納税を行ったとすると、控除額は次のようになります。

<ふるさと納税による控除額>

(1)(50000円-2000円)×10%=4800円・・・所得税からの減額

(2)(50000円-2000円)×10%=4800円・・・住民税からの減額

(3)(50000円-2000円)×(100%-10%-10%)=38400円・・・住民税からの減額

↓

(1)+(2)+(3)=48000円

ということで、5万円から2000円を差し引いた4万8000円が、所得税の所得控除の仕組みを通じて、あるいは住民税の税額控除の仕組みを通じて節税につながるのです。

ワンストップ特例を介した場合、所得税からの4800円の減額がなくなる一方、住民税の節税が4800円増えるので節税額48000円というのは変更ありません。

「ふるさと納税以外の所得控除>所得」の場合、節税にならない

2.ふるさと納税分=節税額にはならない?

ふるさと納税にまつわる誤解で2番目にあげられるのが「ふるさと納税分が節税額につながらない」ということです。上記算式にあるとおり、5万円寄附したとしても自己負担額の2000円が算式上差し引かれてしまいますので、2000円以下のふるさと納税は全く節税には寄与しません。

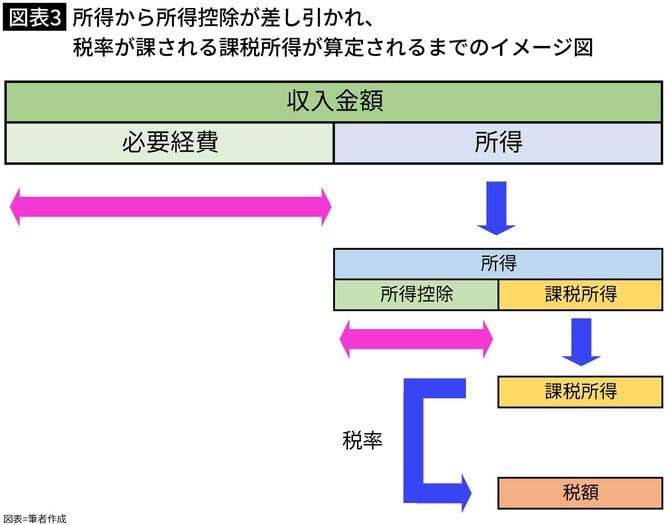

また、所得税はふるさと納税を含めて配偶者控除や扶養控除など15種類もある所得控除の仕組みを通じて節税につながるので、ふるさと納税以外の所得控除で所得を上回る場合には、ふるさと納税で差し引ける所得がないため節税にはならないのです。たとえば、実際に所得税率が課される所得を課税所得というのですが、ふるさと納税を除いた所得控除で所得より所得控除が上回っていれば課税所得は0円となり、ふるさと納税が節税に寄与しないことがわかるでしょう。