水害リスクはハザードマップの確認を

火災保険は、建物や家財を対象に、火災・落雷・爆発・台風などの災害による損害を補償する保険です。つまり、家に掛ける保険です。

保険料は住宅ローンの利用者(債務者)が負担します。住宅ローンは家を担保にしてお金を貸しますので、その家に万が一のことがあって壊れてしまうリスクに対して保険を掛けているわけです。

火災保険には火災以外の様々な補償が組み合わさっているので不要な補償を外すことで保険料を抑えることができます。代表的なセット型商品だと「台風による床上浸水」といった水災がセットになっていることが多いですが、上層階には不要な補償です。

二〇二〇年八月二八日からマイホームを購入又は賃貸する人に向けて不動産業者が行う契約前の「重要事項説明」でハザードマップを用いた水害リスクについて説明することが義務付けられました。

つまり、それ以前にマイホームを購入した人は知らずに水害リスクの高い地域に家を買っているかもしれません。例えば、東京都では想定しうる最大規模の高潮による氾濫が発生した場合に、浸水が想定される「高潮浸水想定区域図」を公表していますが、それによると東京二三区の約三分の一が浸水するとされています。

また、半地下の居室や前面道路より下がった玄関、駐車場がある戸建ては人為的に低地を作っているような状態ですので水害リスクが低いエリアであっても浸水のリスクがあります。火災保険で水災リスクをカバーできているか確認しておきましょう。

地震保険は社会インフラのセーフティネット

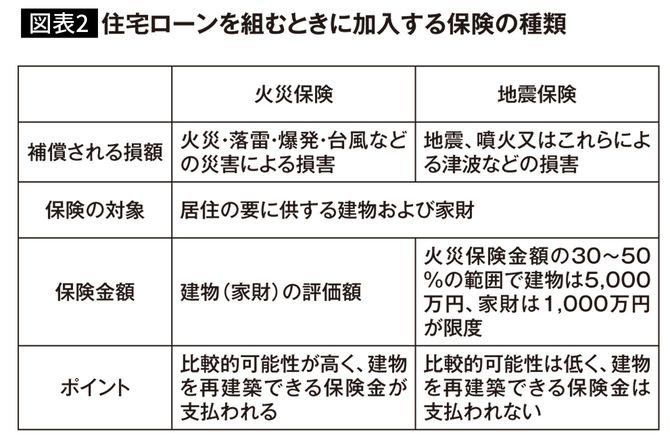

火災保険は原則として強制加入ですが、地震保険は任意加入です。火災保険では地震、噴火、津波による被害は補償されません。こうした災害に備えるのであれば、地震保険に加入しなければなりません。

地震保険を火災保険のオプションのように考えている人がいます。地震保険は任意となっていて、火災保険に付加する形です。また保険金が火災保険の半分以下に設定されていて上限も低く、保険金が満額出ても住宅を再建築することはできません【図表2】。

これを見て、「地震保険に入っても意味がなさそうだ」と思う人もいるかもしれません。しかし、地震保険は住宅をキャッシュで買うような極めてレアな人を除き必要です。地震保険は国の「社会インフラ」「セーフティネット」であり、保険会社の「商品」である火災保険とは質的に全く異なるのです。

多くの人が地震保険を「保険商品」のように考えていますが、それは誤解です。地震保険はそもそも商品としては成り立たない保険なのです。

震災は天変地異でありエリア災害です。被害の範囲はどこまでも広範囲になります。これに対して火災は人災であり個別災害です。かなりの大火災で延焼があったとしても震災ほどの広範囲にはなりません。

大規模な地震が発生した場合に対応できる保険を、民間の保険会社はつくることができません。ビジネスとして成立しないんです。例えば東日本大震災で支払われた地震保険の保険金は東北、関東、北信越などで七五万件以上、一兆二〇〇〇億円を超える金額となりました。これは小さな国の国家予算レベルの金額です。

そんなお金がいつ必要になるか予測できません。もし発生した時に払えなければその保険会社は倒産してしまいます。ですから、火災保険の保険約款では通常、地震・噴火・津波によって生じた火災による損害を免責事由としておかないと、保険商品として成立しないのです。