バーナンキ議長が先頭に立って説明を行う

そしてFedの場合、金融危機後にLSAPに取り組んだ初期から、出口問題を内部で検討し、その概要を2010年初という早期の段階から、バーナンキ議長が先頭に立ち、その効果ばかりでなく、後々起こりかねない“都合の悪いこと”も含めて、異例の政策の「出口」をどのような手段で切り抜けるのか、今後どのような金融政策運営を行っていくつもりなのか、といった点に関して、議会や記者会見等の場を通じ、丁寧な説明を行っていった。

LSAPは長期金利の上昇を抑制するうえで、一定の効果があることを確認できつつあったが、いつまでも続けられるわけではないこと、株式市場等の過熱といったリスクを惹起しかねないこと、先行きの金融情勢次第ではFedの財務が傷み、最悪の場合には連邦政府へのFedの納付金が枯渇する期間が続きかねないこと、といった点を、具体的な試算結果も合わせて公表し、米国民や市場関係者に誠実に、正直に説明していったのである。

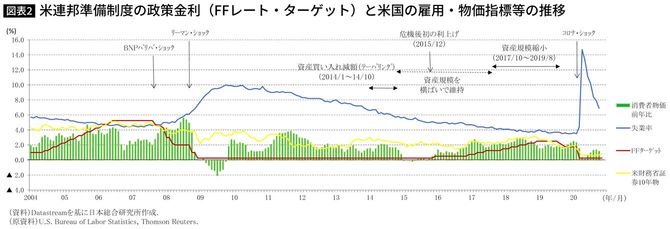

そしてFedはその後、“2%の物価目標”に過度にこだわることなく、金融政策の正常化を断行していった(図表2)。米国の消費者物価前年比が安定的に2%を超えているとは言えず、かつ失業率も7%近い状態にあった2014年1月から、Fedは資産買い入れの減額を開始し、わずか10カ月後には新規買い入れを一切停止した。2015年入り後は、原油安の影響等もあって、世界的にも物価指標の下振れが長引いていた時期であったが、Fedは同年末に危機後初の利上げに踏み切り、2016年末からはほぼ3カ月に一度のペースで断続的に利上げを継続していった。

これらはすべて、米国の実体経済の回復度合いのみならず、Fed自身が先行きに抱えかねないリスクの大きさを慎重に判断したうえでの金融政策運営だった。さらに2017年10月以降、コロナ危機到来前までの期間においては、Fedは最大で月当たり500億ドル(≒邦貨換算1$=105円として、5兆2,500億円相当)もの巡航速度で、米国債およびMBSを満期落ちさせる形で、売却損を被ることなく手放し、資産規模を縮小させる正常化プロセスを進めていた。

コロナ危機前に正常化が最も進展していた2019年8月末時点において、Fedは総資産をピーク時(2017年9月末)の約4.5兆ドルから約3.8兆ドルにまで縮減させていた。先行きの金融政策運営上の支障となり得る、民間銀行がFedに預ける当座預金は、同じく約2.2兆ドルから約1.5兆ドルにまで、この期間中に実に3割以上縮減させていたのである。

Fedを凌駕する規模で資産を膨張させている今の日銀に、市場金利の上昇を怖れず「月当たり5兆円」もの規模で国債を手放していくという正常化のプロセスを、自らの手で実施する覚悟が果たしてあるのかどうか。

その覚悟もないのに、「2%の物価目標」の未達を“大義名分”に、政権の顔色を窺い、漫然と国債等の買い入れを続けて自らが抱え込むリスクを恐ろしいほどまでに膨張させ、「導入した当事者である自分たちの任期中には正常化を実施する気などさらさらありません」とでもいわんばかりの中央銀行には、そもそも、セントラル・バンカーとして、金融政策運営の一環としての「量的緩和」などに取り組む資格などないといえよう。

※2:黒田氏が日銀総裁候補として出席した2013年3月4日の衆議院議院運営委員会における発言。