たまるツケ=金融リスクの増大に要注意

資金調達金額の急増が招く、もう一つの大きな問題は、負債率の一段の高まりで将来的な金融リスクが一層増大する懸念が高まることである。これは中長期的な中国経済の行方を左右する問題である。

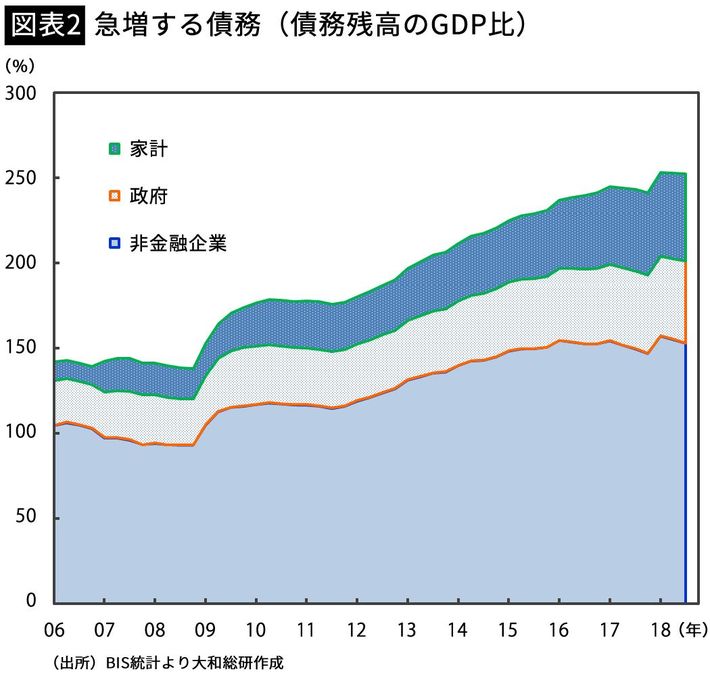

BIS(国際決済銀行)統計によると、2018年9月末の非金融部門の債務残高のGDP比は252.7%(内訳は非金融企業152.9%、家計51.5%、政府48.3%)に達している。一般的に、債務残高が積み上がっている場合や、増加ペースが速い場合には、金融危機を誘発するリスクが高まると考えられているが、中国はすでにかつて金融危機に陥った国々と同様かそれ以上の債務規模を抱えている。

それでも短期的には中国で金融危機が発生する可能性は低いとみられているのは何故か? 中国の非金融企業の債務の大半は国有企業によるものであり、そのファイナンスは国有銀行が担っている。国有銀行が国有企業に対して貸し剥がしなどを行う可能性は考えにくいからである。

こうしてみると、当面は問題の先送りが可能であろう。しかし、中長期的には何らかのイベントが引き金となって金融危機的なもの、あるいは景気の急減速を招く可能性は否定できない。例えば、その一つに元安のリスクがある。今後、生産性の上昇率鈍化や元高進行により輸出競争力が低下すれば、経常収支は赤字に転じる可能性がある。投資収益率の低い国有企業が今後も淘汰されず、対内直接投資の減少傾向が継続すれば、直接投資収支の赤字が定着するだろう。

このような中、何らかのショックで資本流出が起きて、元安が加速し、これを人民元の買い支えで対応することで、外貨準備は減少するというスパイラルが起きれば、金利は上昇せざるを得ず、急激なバランスシート調整のきっかけとなり得るのではないか。

あるいは、経常収支赤字が拡大する中、資本取引規制を強化したらどうなるのか? 当局が念頭に置くのは資本流出の規制であろうが、出口が塞がれる国への資本流入は細る可能性が高い。こうした中でも資金流入を維持しようとすれば、金利を大幅に引き上げる必要がある。需要抑制的な政策の採用によって、投資が減少し、景気は大きく減速することになろう。

さらに、住宅価格の長期低迷のリスクもある。特に、住宅需要を支えていた30~34歳の人口が2021年以降は減少に転じることが予想される。その際、住宅需要が減退するにもかかわらず、住宅供給調整がうまく行われなければ、住宅価格の低迷は長期化しよう。住宅は家計だけでなく企業も投資・投機目的で保有しており、負債圧縮を目的に、家計は消費を、企業は投資を抑制する可能性がある。銀行にしても不良債権の増大により貸出余力が低下することが想定される。